Cena złota silnie wzrosła w ostatnim okresie

W naszym artykule 22 października zeszłego roku Złoto wraca do łask inwestorów? postawiliśmy tezę, że warto zabezpieczyć się przed zbliżającym się rynkiem niedźwiedzia. Jednym ze sposobów takiej ochrony miał być zakup złota. Teza nie sprawdziła się w 100% – niedźwiedź był jednak bliżej niż uważaliśmy, ale zniknął jeszcze szybciej niż się pojawił, natomiast kupno złota okazało się mimo wszystko całkiem dobrym pomysłem – jego cena od dnia publikacji wspomnianego artykułu do 21 czerwca tego roku wzrosła o 14,3%.

„Dzisiejszy inwestor na wczorajszych wzrostach nie zarabia”

Nasi stali czytelnicy wiedzą, że wyznajemy zasadę, że „dzisiejszy inwestor na wczorajszych wzrostach nie zarabia”. A że, złoto jak każdy towar nie jest instrumentem finansowym, to w dzisiejszym artykule pokusimy się o odpowiedź na pytanie czy warto jeszcze gonić ten pędzący pociąg o nazwie „złoto”? Wszak w inwestowaniu nie chodzi o to żeby „gonić króliczka”, ale o to „żeby go złapać”.

Czemu cena szlachetnego metalu rośnie?

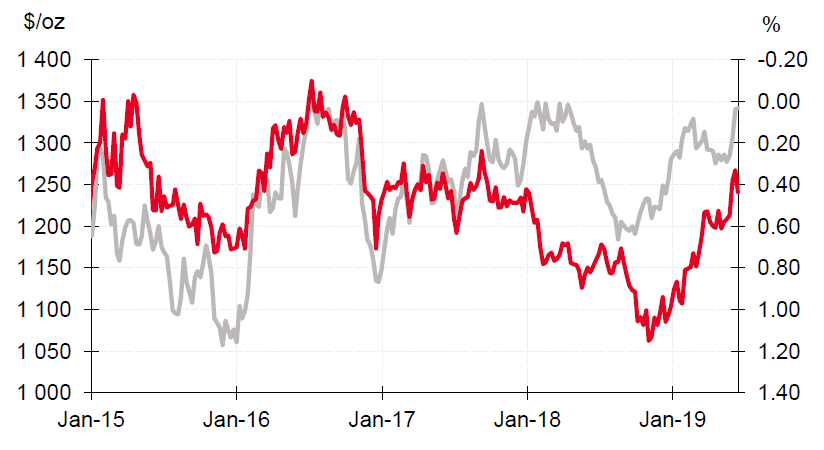

Za dwie główne determinanty wzrostu cen złota należy uznać przede wszystkim znaczącą zmianę retoryki amerykańskiej Rezerwy Federalnej na bardziej gołębią (co przełożyło się m.in. na znaczny spadek rentowności amerykańskich obligacji skarbowych) oraz w mniejszym stopniu geopolityczny szum medialny związany z toczonymi obecnie „wojnami” handlowymi.

Wykres 1 – Zachowanie ceny złota (szara linia; lewa oś) na tle zmian w realnej rentowności* 10-letnich amerykańskich obligacji skarbowych (czerwona linia; odwrócona; prawa oś)

*Rentowność nominalna 10-letnich amerykańskich obligacji skarbowych skorygowana o poziom inflacji CPI

Źródło: Societe Generale

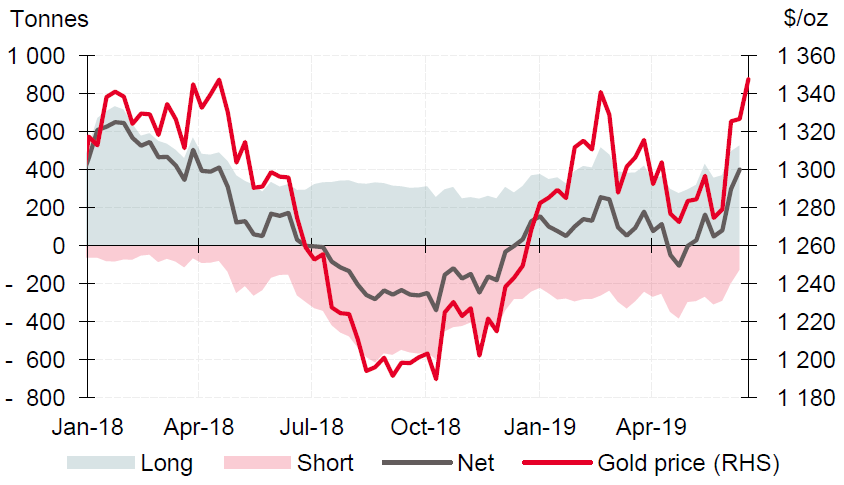

Dużą popularność złota wśród inwestorów w ostatnich miesiącach widać także po tym jakim zainteresowaniem cieszy się otwieranie długich pozycji w kontraktach terminowych futures na złoto (co jest równoznaczne z transakcją kupna). W ujęciu netto (a więc skorygowana o liczbę otwartych pozycji krótkich – równoznacznych z transakcją sprzedaży) liczba otwartych pozycji długich netto jest najwyższa od kwietnia zeszłego roku.

Wykres 2 – Postrzeganie perspektyw dla ceny złota przez zarządzających aktywami (szara linia – Net)

Źródło: Societe Generale

Jeżeli wierzyć kolegom z jednego z francuskich banków inwestycyjnych, to obecne postrzeganie perspektyw dla ceny złota mierzone za pomocą tego wskaźnika, wskazuje na euforyczne nastawienie inwestorów.

Czy warto zaopatrzyć się w sztabkę lub dwie?

Ten zestaw argumentów skłania nas do ostrożnego podchodzenia do tematu dalszego wzrostu ceny złota. O ile po czerwcowym posiedzeniu Federalnego Komitetu Otwartego Rynku (z ang. Federal Open Market Committee) szanse na poluzowanie polityki monetarnej w najbliższych miesiącach wzrosły, to dla nas nie jest to nadal scenariusz podstawowy. Dodatkowo uważamy, że nawet gdyby do luzowania doszło, to jego skala będzie dużo niższa od tej oczekiwanej przez rynek. Lipcowa decyzja FOMC, jaka by nie była, może więc w połączeniu z euforycznym nastawieniem inwestorów do perspektyw dla ceny złota stanowić swoisty „cyngiel” stanowiący pretekst do przeceny.

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.