Naszym poprzednim artykułem z 18 lutego Ile naprawdę kosztuje samodzielne inwestowanie poprzez fundusze ETF? cz.1. zapoczątkowaliśmy edukacyjny mini-cykl na temat rzeczywistych kosztów samodzielnego inwestowania w fundusze ETF.

Nasi czytelnicy dowiedzieli się o podziale na inwestorów detalicznych oraz profesjonalnych oraz z jakimi dodatkowymi kosztami nieuwzględnionymi we Wskaźniku Kosztów Całkowitych (z ang. Total Expense Ratio – TER) muszą się liczyć samodzielnie inwestując w ETFy.

Wyliczenie kosztu inwestycji dla statystycznego Kowalskiego.

W dzisiejszej części, przechodząc od ogółu do szczegółu, zajmiemy się wyliczeniem kosztu inwestycji dla statystycznego Kowalskiego, który przez instytucję finansową (bank, dom maklerski), z której usług korzysta inwestując w ETFy, został zaklasyfikowany jako inwestor (klient) detaliczny.

Wybór ETFów, w które może inwestować, ogranicza się więc do tych zarejestrowanych na terenie Unii Europejskiej. Kowalski dysponuje kwotą 10 000 USD, jest inwestorem akceptującym wysoki poziom ryzyka inwestycyjnego z 5-letnim horyzontem inwestycyjnym. Portfel inwestycyjny, na jaki zdecydował się nasz inwestor składa się z trzech ETFów.

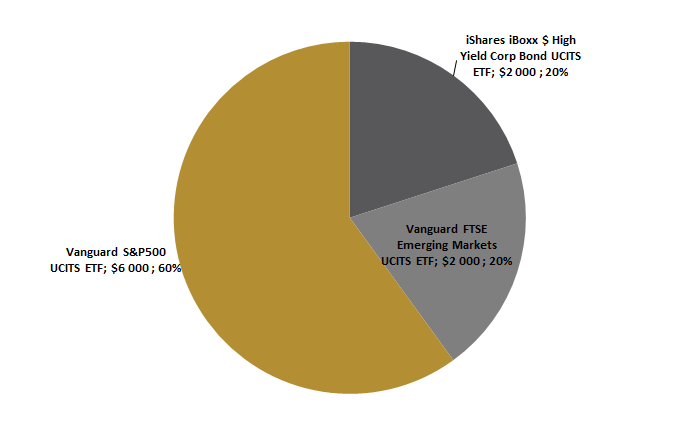

Wykres 1 – Portfel inwestycyjny Kowalskiego

Źródło: opracowanie własne

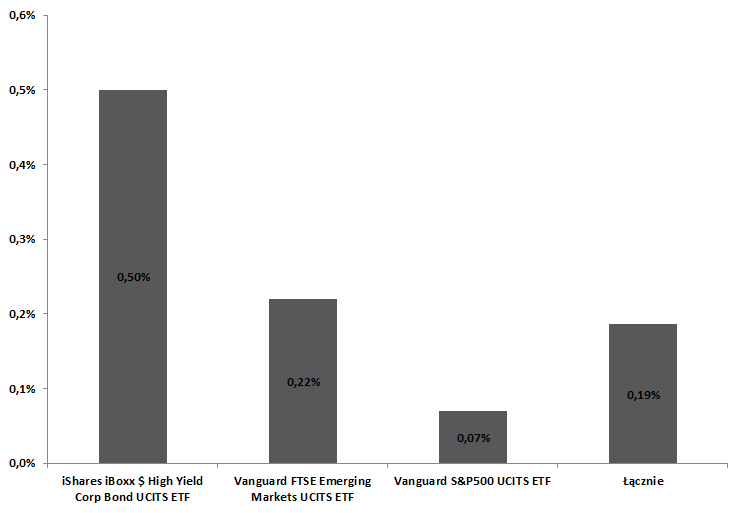

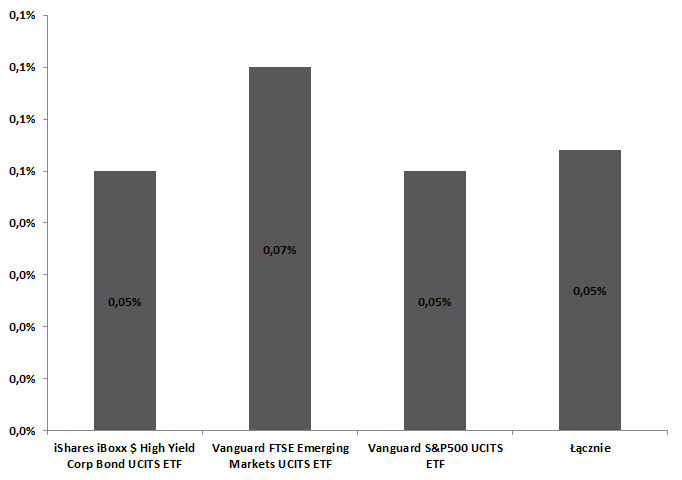

Patrząc jedynie na TER rzeczywiście nasz bohater ponowi owe mityczne 0,1-0,2% w skali roku, konkretnie 0,19% w skali roku.

Wykres 2 – Wskaźnik kosztów całkowitych (TER) dla poszczególnych składowych portfela oraz w ujęciu zagregowanym*

*wyliczony jako średnia ważona TER dla poszczególnych ETFów wchodzących w skład portfela

Źródło: Refinitiv Eikon, opracowanie własne

Po lekturze pierwszej części naszego wpisu wiemy jednak, że TER to nie jedyny koszt inwestycji w ETFy. Kowalski musi jeszcze zapłacić prowizję maklerską za zakup i sprzedaż ETFa oraz poniesie pośrednie dodatkowe koszty w postaci bid-ask spread oraz premii do NAV (jeżeli takowa występuje).

- Prowizja maklerska – inwestowanie na rynkach zagranicznych wiąże się zazwyczaj z nieco wyższym kosztem niż na rodzimym rynku, głównie ze względu na minimalną kwotę prowizji, która zazwyczaj wynosi kilka jednostek waluty (USD czy EUR). My dla naszego Kowalskiego wybraliśmy internetowy zagraniczny dom maklerski, który posiada najniższe stawki prowizji maklerskich (w 2019 roku został wybrany przez magazyn Barron’s najtańszym internetowym domem maklerskim (z ang. Lowest Cost Broker)). Istotną z punktu widzenia Kowalskiego informacją jest to, że wszystkie trzy ETFy, które wybrał do swojego portfela, są notowane na giełdzie w Londynie, zarejestrowane w Irlandii oraz denominowane w USD. Stawka prowizji maklerskiej dla ETFów notowanych w Londynie i denominowanych w USD u wybranej przez nas instytucji finansowej wynosi 0,05%, przy czym nie może być niższa niż 5 USD. Z racji tego, że Kowalski rozpoczyna swoją przygodę z ETFami od stosunkowo niewielkiej kwoty (10 000 USD) faktyczna stawka prowizji dla każdej z transakcji wyniesie więc 5 USD, a w ujęciu procentowycm będzie wahać się pomiędzy 0,08% i 0,25% wyliczone jako iloraz 5 USD i wartości pojedynczej transakcji (2 000 USD lub 6 000 USD).

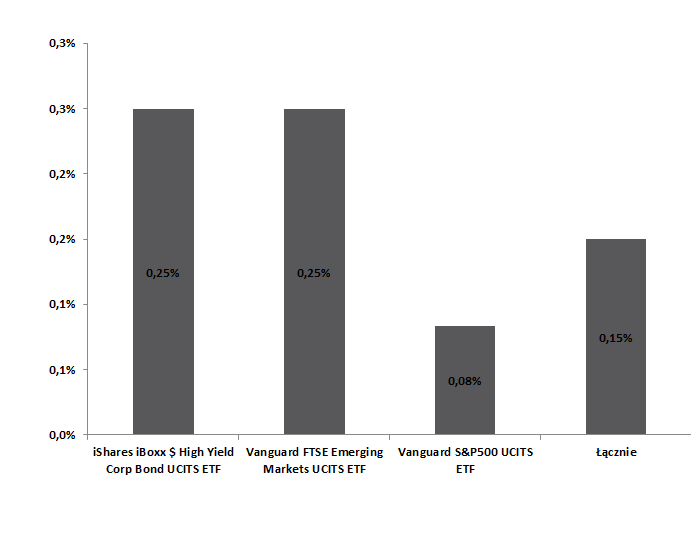

Wykres 3 – Wielkość prowizji maklerskiej dla transakcji na poszczególnych składowych portfela oraz w ujęciu zagregowanym*

*wyliczona jako średnia ważona prowizji dla poszczególnych ETFów wchodzących w skład portfela

Źródło: interactivebrokers.com, opracowanie własne

- Bid-ask spread – średni bid-ask spread dla ETFów, które są przedmiotem transakcji za ostatnie 30 dni w ujęciu procentowym, wahał się pomiędzy 0,05%, a 0,26%. Na potrzeby naszego artykułu założyliśmy, że te wartości średnie będą rzeczywistą wartością bid-ask spread podczas dokonywania transakcji przez Kowalskiego.

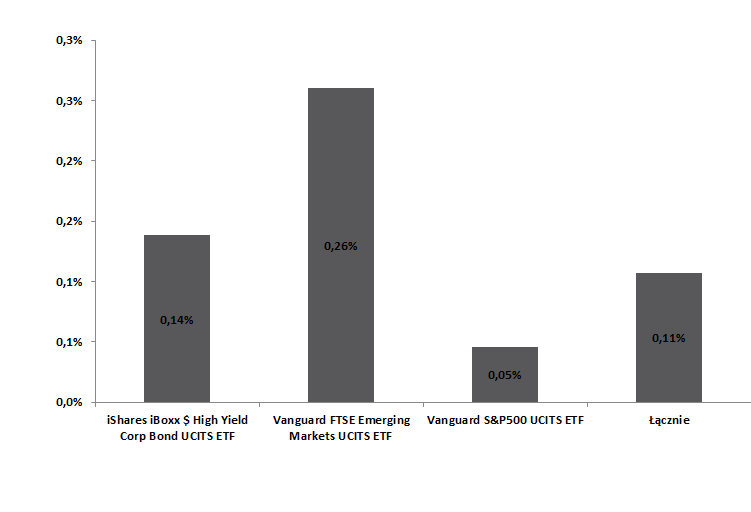

Wykres 4 – Średni bid-ask spread dla poszczególnych składowych portfela oraz w ujęciu zagregowanym*

*wyliczony jako średnia ważona bid-ask spread dla poszczególnych ETFów wchodzących w skład portfela

Źródło: Refinitiv Eikon, opracowanie własne

- Premia / dyskonto do NAV – ta pozycja kosztów sprawiła nam najwięcej problemów ponieważ, poza tym, że inwestowanie w europejskie ETFy jest bardziej kosztowne niż w ich amerykańskie odpowiedniki,to dodatkowo dane dla nich udostępniane są dużo „uboższe” niż dla amerykańskich ETFów. Dlatego też arbitralnie założyliśmy, że ETFy charakteryzowały się premią do NAV, która nie jest uwzględniona w bid-ask spread w momencie kupna oraz dyskontem do NAV nie uwzględnionym w bid-ask spread na poziomie wskazanym na wykresie 5 (uzupełniając porcję wiedzy z części 1 informujemy, że część premii / dyskonta do NAV jest zawarta w bid-ask spread)

Wykres 5 – Premia / dyskonto do NAV dla poszczególnych składowych portfela oraz w ujęciu zagregowanym*

*wyliczona jako średnia ważona premii / dyskonta do NAV dla poszczególnych ETFów wchodzących w skład portfela

Źródło: opracowanie własne

Mając obliczone dodatkowe poszczególne koszty inwestycji w ETFy wybrane przez Kowalskiego do portfela, możemy przystąpić do wyliczenia łącznego dodatkowego kosztu poza TER w wysokości 0,19%. Przy czym, aby nasz przykład był bardziej czytelny, przyjęliśmy następujące dodatkowe założenia:

- Kowalski jest inwestorem z gatunku kupuj i trzymaj (z ang. buy and hold), czyli po zakupie trzech ETFów będzie je trzymał w swoim portfelu inwestycyjnym przez okres 5 lat, który jest horyzontem inwestycyjnym naszego inwestora.

- Kowalski w momencie sprzedaży za 5 lat będzie miał do czynienia z poziomem bid-ask spread wskazanym na Wykresie 4.

- Premia / dyskonto do NAV w momencie sprzedaży ETFów po 5 latach będzie taka sama jak ta wskazana na Wykresie 5.

- Kowalskiemu zależy na uzyskaniu stopy zwrotu w USA. Nie musi więc zabezpieczać ryzyka walutowego USD do polskiego złotego.

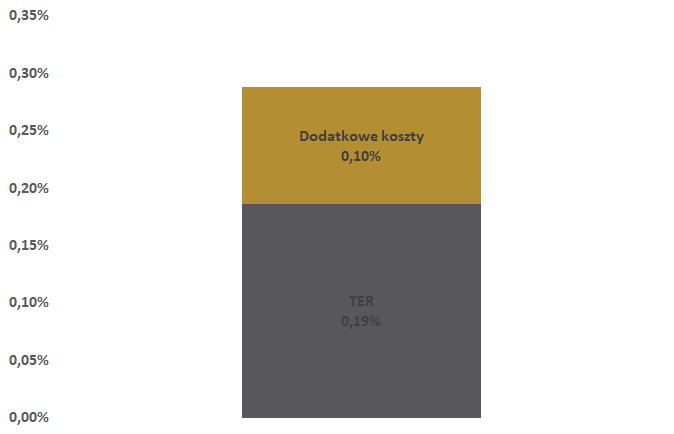

Dodatkowy łączny koszt inwestycji wyliczony na bazie poszczególnych pozycji kosztów i uwzględnieniu powyższych założeń wyniesie więc 0,51% i złożą się na niego:

- Prowizja maklerska za kupno i sprzedaż ETFów w wysokości 0,30% (0,15% za zakup i 0,15% za sprzedaż).

- Bid-ask spread w wysokości 0,11% (0,055% przy zakupie i 0,055% przy sprzedaży).

- Premia / dyskonto do NAV nie uwzględniona w bid-ask spread w wysokości 0,1% (0,05% premii przy zakupie i 0,05% dyskonta przy sprzedaży).

Uważni czytelnicy pierwszej części naszego mini-cyklu zapewne w tym momencie stwierdzą, że to jeszcze nie koniec analizy dodatkowych kosztów. Zarówno prowizja maklerska, jak i bid-ask spread są bowiem kosztami, które ponosi się tylko dwukrotnie – w momencie zakupu i sprzedaży. Chcąc porównać „jabłka do jabłek” trzeba więc uzyskaną wartość 0,51%,w przypadku naszego inwestora, podzielić przez 5-letni horyzont inwestycyjny aby uzyskać koszt średnioroczny – wyniesie on około 0,1% (0,51% / 5). Łączny roczny koszt inwestycji w portfel inwestycyjny złożony z trzech ETFów wyniesie więc 0,29%.

Wykres 6 – Łączny średnioroczny koszt inwestycji Kowalskiego

Źródło: Refinitiv Eikon, opracowanie własne

Entuzjaści inwestowania w ETFy powiedzą pewnie, że dodatkowy koszt w wysokości 0,1% to nic, bo łącznie płacimy 0,29% rocznie, (0,19% + 0,1%), ale zauważmy, że:

- Wybraliśmy dla Kowalskiego najtańszy dom maklerski na rynku – niekoniecznie w rzeczywistości będziemy mogli skorzystać z takiego rozwiązania, a barierą może być chociażby niewystarczająca znajomość języka angielskiego.

- Jest mało prawdopodobne aby w okresie 5 lat nie wykonywać żadnych dodatkowych transakcji, a w efekcie nie płacić prowizji maklerskich.

- Dobrze zdywersyfikowany portfel inwestycyjny, naszym zdaniem, powinien zawierać mimo wszystko więcej ETFów niż trzy, więc inwestując kwotę 10 000 USD wysokość prowizji w ujęciu procentowym będzie wyższa, bo wartość pojedynczej transakcji będzie niższa, a prowizja z pojedynczej transakcji nie może być niższa niż 5 USD.