W ciągu ostatniej dekady akcje i obligacje skarbowe na rynkach bazowych

(np. Niemcy, Stany Zjednoczone) doświadczyły symultanicznego wzrostu wartości, który sprawił, że inwestując w te dwie klasy aktywów, mogliśmy cieszyć się z bardzo dobrych stóp zwrotu przy zmienności nie powodującej zbyt wysokich „skoków ciśnienia”.

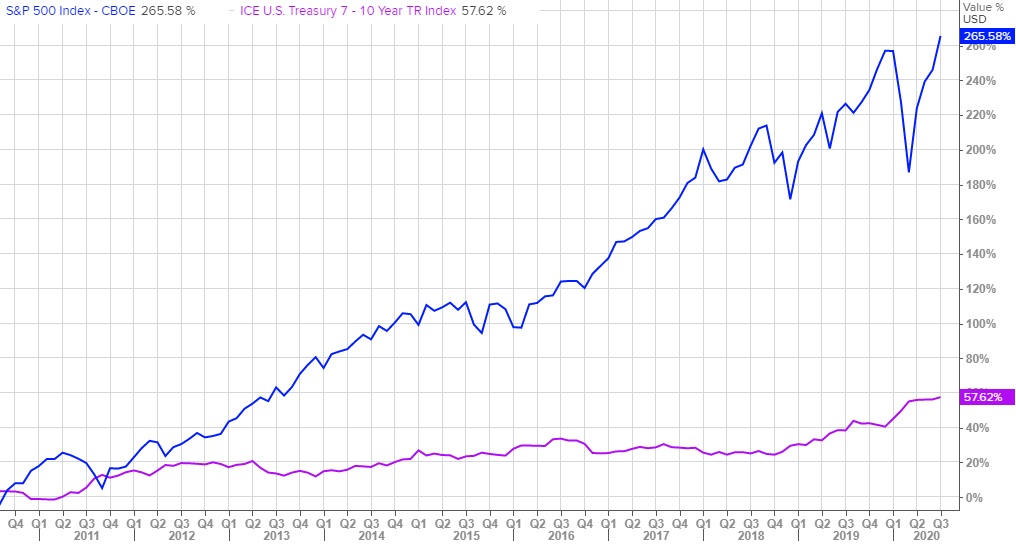

Wykres 1 – Zachowanie indeksów S&P500 TR oraz ICE US Treasury 7-10 Year TR w ostatnim dziesięcioleciu (w %, łączny zwrot z uwzględnieniem dywidend /kuponów)

Źródło: Refinitiv Eikon

Nie wliczając kosztów inwestycji roczna stopa zwrotu z inwestycji złożonej w 50% z akcji amerykańskich (indeks S&P500) i 50% z amerykańskich obligacji skarbowych wyniosłaby w tym okresie 16,2%, a za cały okres inwestycji blisko 162%. Spadek rentowności obligacji skarbowych, poza oczywistym wzrostem ich wartości, bardzo pozytywnie wpływał także na pewne segmenty rynku akcji, takie jak spółki wzrostowe czy spółki o niskiej zmienności (z ang. low volatility stocks).

Z rentownościami obligacji skarbowych bliskimi zera (Stany Zjednoczone) czy poniżej zera (Niemcy), coraz częściej inwestorzy zadają sobie pytanie czy to inwestycyjne „eldorado” nie dobiega właśnie końca, a w konsekwencji wzrasta ryzyko znaczącej przeceny akcyjno-obligacyjnego portfela. Jeżeli rentowności obligacji zaczną rosnąć (to czy rzeczywiście zaczną nie jest tematem tego artykułu) spowoduje to spadek wartości tychże obligacji wywierając dodatkowo negatywną presję na te segmenty rynku akcji, o których wspomniałem w poprzednim akapicie. Czy w przypadku materializacji takiego scenariusza istnieje więc sposób aby efektywnie zabezpieczyć się przed takim ryzykiem, jednocześnie nadal generując satysfakcjonującą stopę zwrotu z inwestycji? Odpowiedź brzmi – oczywiście, że tak.

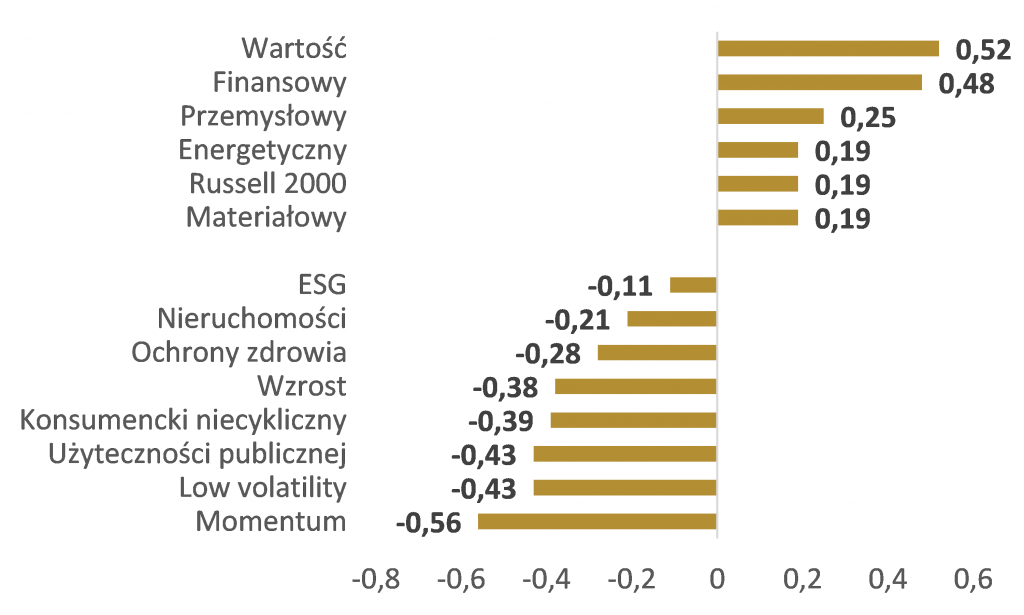

Właściwą strategia inwestycyjną w takim otoczeniu będzie wybór tych segmentów rynku akcji (np. poprzez kupno sektorowego funduszu ETF), które cechuje silna negatywna korelacja z rentownościami obligacji. Są to spółki mające cechy inwestowania w wartość (z ang. value stocks) i spółki cykliczne (z ang. cyclical stocks). Inwestorzy, którzy „boją się” materializacji takiego scenariusza powinni do akcyjnej części swojego portfela dobierać akcje czy fundusze o takich charakterystykach.

Wykres 2 – Korelacja poszczególnych segmentów rynku / stylów inwestowania na rynku amerykańskim z rentownościami 10-letnich amerykańskich obligacji skarbowych

Źródło: JP Morgan, opracowanie własne

Radosław Piotrowski

Doradca inwestycyjny

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.