Początek roku, nawet uwzględniając gorszy start trwającego miesiąca, charakteryzował się bardzo pozytywnym zachowaniem globalnego rynku akcji. My za taki uważamy zwrot na poziomie 8,7%. Jednak wbrew wielu opiniom z początku roku rynki wschodzące (z ang. emerging markets) odstawały od rynków rozwiniętych (z ang. developed markets), a zeszłoroczna inwestycyjna „gwiazda”, czyli sektor nazwany przez nas umownie w artykule z dnia 16 marca O prostocie w inwestowaniu „innowacyjnym” wyraźnie wyblakła. Rozsądny inwestor lokujący środki na rynku akcji, który nie uległ iluzji inwestycyjnego „perpetuum mobile” (które oczywiście nie istnieje), mógł nadal cieszyć się z bardzo przyzwoitych stóp zwrotu.

Wykres 1 – Wybrane fundusze ETF naśladujące zachowanie globalnego rynku akcji (ACWI), rozwiniętych rynków akcyjnych (URTH), rozwijających się rynków akcji (EEM) oraz wybrany reprezentant sektora „innowacyjnego” (ARK)

Źródło: koyfin.com

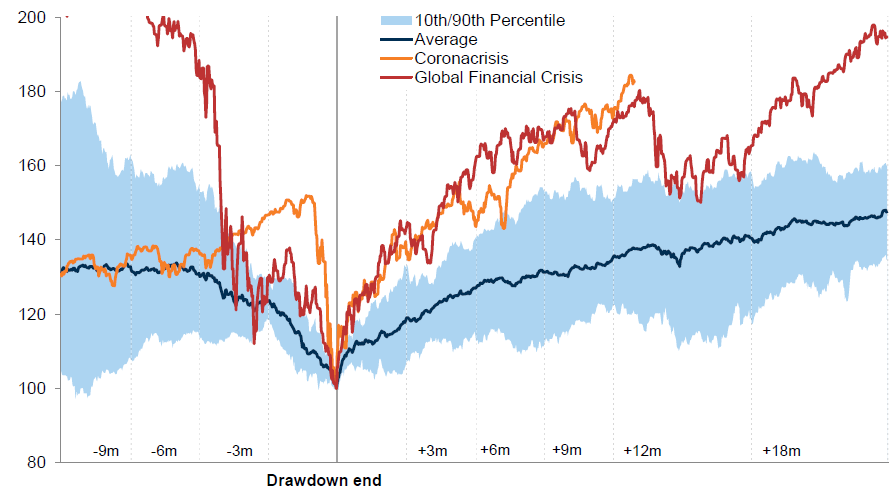

Akcyjne odrodzenie z koronawirusowego inwestycyjnego szoku patrząc z perspektywy ostatnich 13 miesięcy wygląda bardzo imponująco i jest wyraźnie silniejsze niż średnie odbicie rynkowe po okresach rynku niedźwiedzia.

Wykres 2 – Zachowanie indeksu MSCI World w okresach bessy i po-niedźwiedziowego odbicia

(dane od 1970 roku)

Źródło: Goldman Sachs

Nietypowe zachowanie globalnego rynku akcji można wytłumaczyć wyjątkowością przyczyn wystąpienia bessy, a za taką należy uznać pandemię COVID-19 oraz reakcję rządów i banków centralnych (bezprecedensowej wielkości wsparcie monetarne i fiskalne dla gospodarek i rynków finansowych). Patrząc na zachowanie wskaźników wyprzedzających oraz prognozy globalnych baków inwestycyjnych, można jednak zaryzykować stwierdzenie, że gospodarka właśnie w tym kwartale osiąga apogeum tego stymulacyjnego „kopa”, a w kolejnych kwartałach dynamika aktywności gospodarczej powinna spadać, chociaż nadal pozostanie pozytywna.

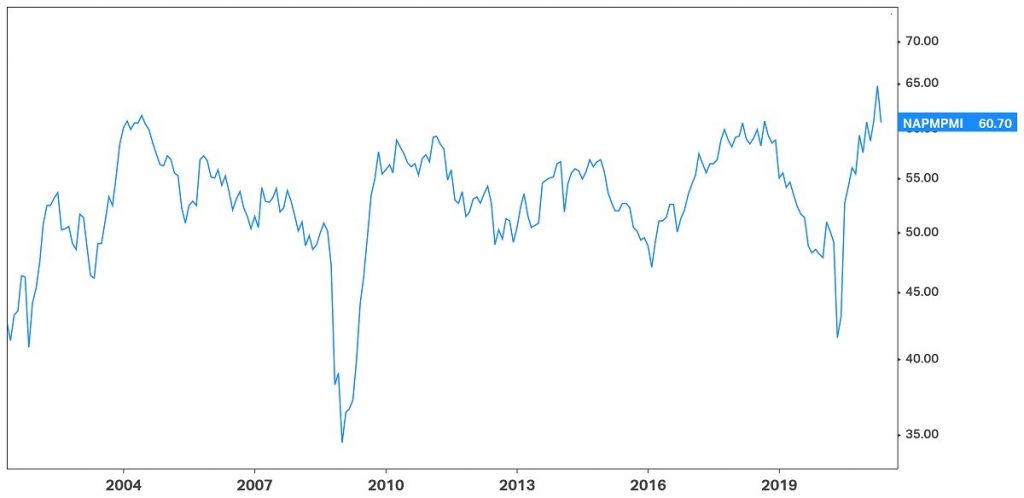

Wykres 3 – Wskaźnik ISM dla przemysłu (NAPMMI) (2001 – 2021)

Źródło: koyfin.com

Z perspektywy inwestora na globalnym rynku akcji istotne jest jak w okresach po osiągnięciu apogeum aktywności w gospodarce zachowywał się globalny rynek akcji i to jest sedno naszego dzisiejszego artykułu. Dla entuzjastów łatwego i szybkiego zarobku nie mamy zbyt dobrych wiadomości – mediana[1] stóp zwrotu w okresach 3, 6 i 12 miesięcy po tym jak wskaźnik ISM osiągnął swój szczyt wynosiła odpowiednio -2%, -1% i 1% (dane od 1973 roku – łącznie 14 obserwacji). Strategia inwestycyjna polegająca na kupnie produktu inwestycyjnego bazującego na zachowaniu globalnego rynku akcji, statystycznie nie jest w obecnej sytuacji najlepszym rozwiązaniem. Nie oznacza to oczywiście, że inwestując w global equities, na pewno nie osiągniemy satysfakcjonujących stop zwrotu. Wszak, połowa obserwacji po osiągnięciu przez ISM Manufacturing lokalnego szczytu w latach 1973-2021 cechowała się wartościami wyższymi niż przytoczone wartości median w poszczególnych interwałach.

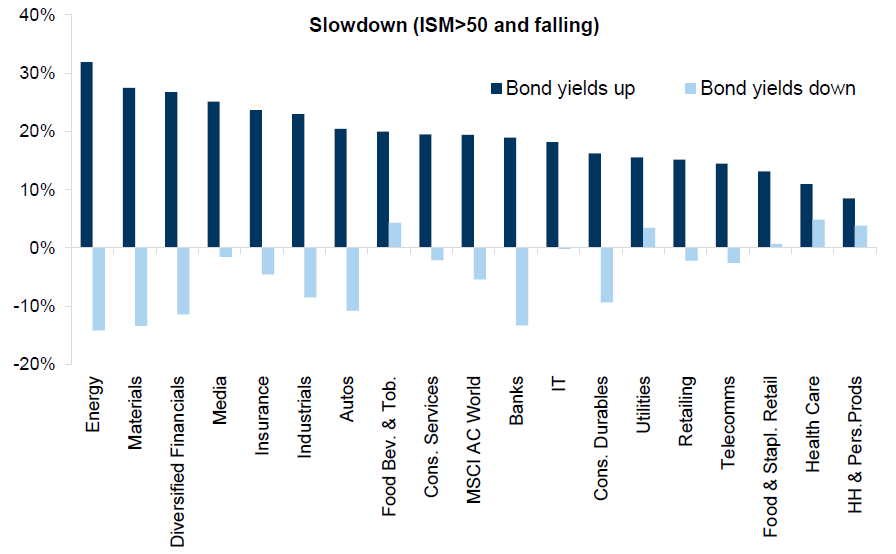

Dużą rolę w ostatecznej stopie zwrotu z inwestycji ma wybór właściwego stylu inwestowania i sektorów rynku akcji.

Zachowanie rynków akcji w okresach kiedy gospodarka z fazy ożywienia przechodzi do fazy wzrostu staje się jednak mniej przewidywalne i podejście „płynięcia” z dotychczasowym trendem, nie do końca się sprawdza. Generowane stopy zwrotu z szerokiego rynku akcji są niższe. Dużą rolę w ostatecznej stopie zwrotu z inwestycji ma wybór właściwego stylu inwestowania i właściwych sektorów rynku akcji. Te z kolei powinny być pochodną postrzegania perspektyw dlaobligacji skarbowych. Zgoła odmiennie wyglądało zachowanie poszczególnych segmentów rynku akcji po osiągnięciu apogeum aktywności gospodarczej w przypadku wzrostu rentowności obligacji skarbowych względem sytuacji kiedy rentowności obligacji spadały.

Wykres 4 – Zachowanie poszczególnych sektorów na globalnym rynku akcji w okresach wzrostu (bond yields up) i spadku (bond yields down) rentowności obligacji skarbowych po osiągnięciu apogeum przez wskaźnik ISM Manufacturing

Źródło: Goldman Sachs

Niestety drogi czytelniku, jeżeli dobrnąłeś do końca tego artykułu, musimy pozostawić cię po raz kolejny z wrażeniem szklanki do połowy pustej (lub pełnej – do wyboru). Mamy co prawda pogląd na to jak w opisanym powyżej otoczeniu chcemy inwestować własne środki oraz środki inwestorów w ramach naszej spółki zależnej RSI AIFM, ale nie chcąc siłą rzeczy sugerować osobom postronnym takich czy innych zachowań inwestycyjnych, ów pogląd zachowamy dla siebie.

Radosław Piotrowski

Doradca Inwestycyjny

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.

[1] Mediana jest to wartość środkowa. Po uszeregowaniu zbioru liczb (w tym wypadku stóp zwrotu) w sposób rosnący, wartość mediany będzie się znajdowała dokładnie w środku tego uporządkowanego szeregu co oznacza, że połowa stóp zwrotu będzie miała wartość wyższą od mediany, a druga połowa wartość niższą.