Od momentu ostatniego wpisu w mediach społecznościowych amerykańskiego prezydenta, na temat zamiarów nałożenia nowych taryf celnych na amerykański import z Chin, o którym wspominaliśmy w naszym zeszłotygodniowym artykule Kolejny epizod wojny handlowej „na zimno”, wzrosły obawy inwestorów o możliwość wystąpienia recesji w globalnej gospodarce.

Globalna recesja „dobrem rzadkim”

Według Międzynarodowego Funduszu Walutowego (z ang. International Monetary Fund – IMF) po II Wojnie Światowej mieliśmy czterokrotnie do czynienia ze zjawiskiem globalnej recesji – w 1975, 1982, 1991 i 2009 roku. Statystycznie zjawisko to występowało więc raz na 16 lat. Nie jest to jednak w pełni miarodajna statystyka, bo w okresie powojennym musieliśmy na pierwszą recesję czekać aż lat 30, a tą z 2009 roku poprzedziła recesja, która miała miejsce 18 lat wcześniej. Natomiast w latach 1975 – 1991 takie zjawisko wystąpiło aż trzykrotnie. Mniej wtajemniczonym przypominamy, że ze zjawiskiem recesji mamy do czynienia kiedy w gospodarce występuje ujemna dynamika wzrostu gospodarczego przez dwa kwartały z rzędu (lub też prościej – gospodarka przez dwa kwartały z rzędu „kurczy się”), przy czym wspomniany IMF stosuje jeszcze pewne dodatkowe kryteria (jak np. konsumpcja paliw czy spadek poziomu zatrudnienia).

Odczyty wskaźników wyprzedzających nie dają jednoznacznego sygnału recesji

Tak jak rynkowe powiedzenie mówi, że „rynek byka nie umiera z powodu wieku”, tak nie sposób obronić tezy, że skoro z globalną recesją mamy do czynienia średnio raz na 16 lat, a od ostatniej minęło dopiero 10 lat, to kolejna szybko nam nie grozi. W dzisiejszym artykule skupimy się więc na jakże popularnym wśród inwestorów wskaźniku PMI (z ang. Purchasing Manager Index). Wskaźnik ten, wyjaśniając jednym zdaniem, obrazuje nastroje przedsiębiorców odnośnie przyszłej koniunktury w gospodarce (łącznie – tzw. Composite PMI, w sektorze produkcyjnym – tzw. Manufacturing PMI oraz w usługach – Services lub Non-Manufacturing PMI).

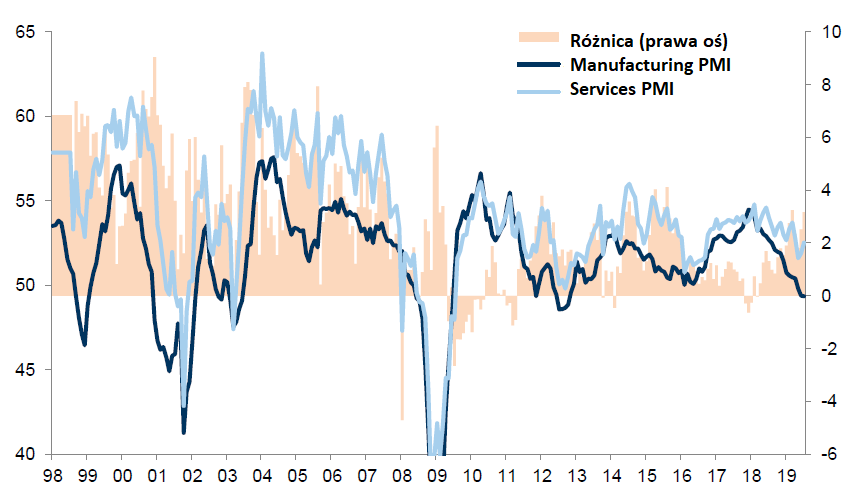

Recesyjna narracja jaką można usłyszeć wśród inwestorów czy w mediach opiera się w m.in. na argumencie, że globalny PMI znajduje się w silnym trendzie spadkowym i niedawno spadł poniżej poziomu 50 pkt oddzielającego wzrost aktywności w gospodarce od jej spadku. Zwolennikom takiej tezy trudno odmówić racji, ale tyczy się ona jedynie odczytu przemysłowego (Manufacturing PMI). Sektor usługowy ma się całkiem dobrze, co sprawia, że różnica w postrzeganiu perspektyw dla tych dwóch obszarów globalnej gospodarki jest najwyższa od 2016 roku.

Wykres 1 – Odczyty globalnego PMI dla przemysłu, usług oraz różnica między tymi dwoma wskaźnikami

Źródło: Goldman Sachs

Usługi, „głupcze”!

Teza o nadchodzącej globalnej recesji jest więc naszym zdaniem nieco przesadzona. Wszak udział usług w PKB największych rozwiniętych gospodarek wynosi ponad 60% (Unia Europejska czy Japonia) czy nawet 70% (Stany Zjednoczone i Wielka Brytania). Udział przemysłu nie przekracza natomiast 20% dla żadnego ze wspomnianych krajów / regionów (najwyższy jest dla Japonii i wynosi właśnie dokładnie 20%). Oczywiście możemy sobie wyobrazić sytuację, w której przemysłowy PMI jest swoistym wskaźnikiem wyprzedzającym dla PMI usługowego (zgodnie ze schematem, że gorsza koniunktura w przemyśle, który bądź co bądź daje zatrudnienie, przełoży się z pewnym opóźnieniem na konsumpcję usług), ale uważamy, że patrząc na historię taka sytuacja byłaby czymś nietypowym. To skłania nas do postawienia tezy, że o ile gospodarka globalna spowalnia i dynamika wzrostu będzie w nadchodzących kwartałach niższa, to „straszenie” globalną recesją jakiego obecnie doświadczamy w mediach jest niczym innym jak szumem informacyjnym, do którego nie należy przywiązywać zbyt dużej wagi.

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.