Rynki finansowe zareagowały z dosyć dużą dozą nerwowości na kolejny epizod amerykańsko-chińskiego konfliktu handlowego jakim była informacja o nałożeniu przez Chiny ceł odwetowych na import amerykańskich towarów o wartości 75 miliardów dolarów. Rynek akcji za Oceanem przecenił się 23 sierpnia o 2,6% (indeks S&P500). Działania te spotkały się z licznymi komentarzami ekspertów z branży finansowej, że to jeszcze nie koniec i konflikt handlowy na linii USA – Chiny będzie dalej eskalował zwiększając ryzyko wystąpienia globalnej recesji. Nasz pogląd na temat tego ryzyka wyraziliśmy w artykule z 13 sierpnia Globalna recesja na horyzoncie? Jaka recesja! wysnuwając tezę, że straszenia globalną recesją w mediach nie należy brać na serio, chociaż rzeczywiście globalna gospodarka będzie rozwijała się wolniej niż chociażby w 2018 roku. Piątkowe wydarzenia (nawet zapowiedziany przez prezydenta USA „odwet na odwet” w postaci dalszego zwiększenia stawek celnych na chiński import) nie zmieniają zbytnio naszego nastawienia.

Nie wiemy czy handlowy konflikt amerykańsko – chiński będzie eskalował

Co prawda dalsza eskalacja konfliktu, jak przewidują to niektórzy specjaliści, może zmienić nasze nastawienie, ale dzisiaj po prostu tego nie wiemy i nie próbujemy przewidywać czy ów konflikt będzie dalej eskalował czy nie. Wpisuje się to zresztą w nasze podejście do inwestowania, polegające na unikaniu prognozowania wydarzeń politycznych, które zazwyczaj tak szybko jak się pojawiają, tak szybko znikają, a ich rzeczywisty wpływ na gospodarkę i zachowanie rynków finansowych można rozpatrywać w kategoriach nieznaczącego szumu informacyjnego. Intuicyjnie uważamy, że trudno zakładać, że prezydent największej światowej gospodarki, na rok przed reelekcją, świadomie wpędziłby tą gospodarkę w recesję, ale będąc konsekwentnymi zostawiamy te dywagacje ekspertom, którzy znają się na tego typu prognozach lepiej od nas (lub im się tak przynajmniej wydaje).

Czy w tym handlowym szaleństwie jest metoda?

Przechodząc jednak do meritum naszego dzisiejszego wpisu, chcielibyśmy się podzielić z naszymi czytelnikami pewnym odtwórczym spostrzeżeniem, które zaobserwowali nasi koledzy z największego szwajcarskiego banku inwestycyjnego. Jednocześnie uczulamy aby do tych spostrzeżeń podchodzić z lekkim „przymrużeniem oka”, ponieważ trudno przypuszczać żeby prezydent Donald Trump opierał swoją politykę handlową na obserwacji amerykańskiego rynku akcji. Co prawda podczas pierwszej sierpniowej wyprzedaży, kiedy indeks S&P500 w ciągu dwóch tygodni przecenił się 4%, ogłoszono opóźnienie wprowadzenia niektórych ceł do 15 grudnia, ale równie dobrze mógł to być zbieg okoliczności. Dodatkowo liczba obserwacji w poniższej analizie jest stosunkowo niewielka, co może poddawać w wątpliwość wiarygodność wysuniętych na jej podstawie wniosków.

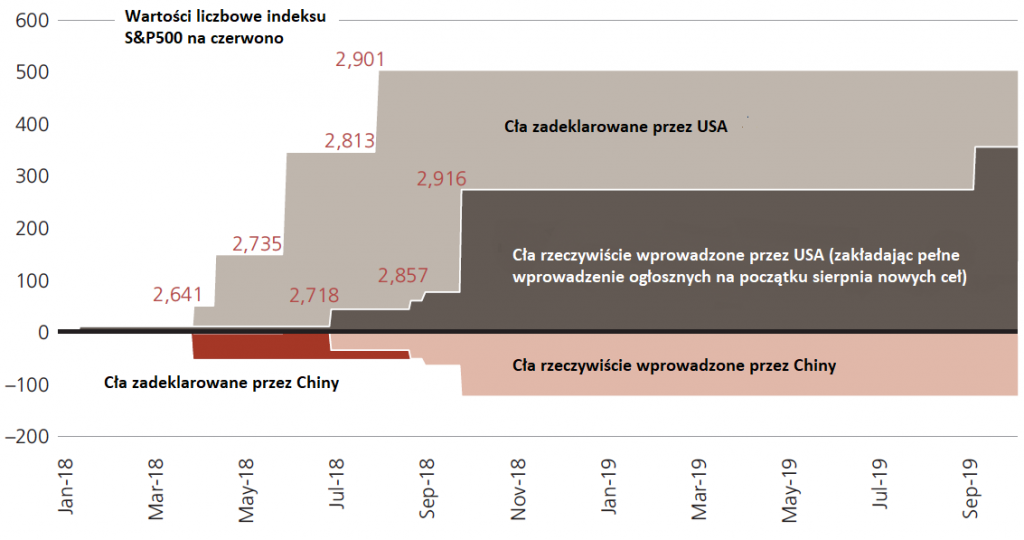

Wykres – Amerykańskie i chińskie deklaracje i implementacje celne (w mld USD) oraz poziomy indeksu S&P500

Źródło: UBS

Przejdźmy jednak do wniosków, jakie wysnuli koledzy ze Szwajcarii (także, podobnie jak my, podeszli do nich z dużą dozą rezerwy). Jak widać na wykresie, ostatecznie wartość importu, który faktycznie został oclony była per saldo niższa od pierwotnie zadeklarowanej. Dodatkowo zawsze w momencie implementacji zadeklarowanych ceł indeks S&P500 znajdował się wyżej niż w momencie ich deklaracji (np. pierwsza deklaracja o wprowadzeniu ceł w 2018 roku to indeks S&P500 na poziomie 2641 punktów, podczas gdy w momencie ich faktycznego wprowadzenia indeks znajdował się na poziomie 2718 punktów). Dodatkowo każda nowa deklaracja amerykańskiego prezydenta o wprowadzeniu miała miejsca w momencie kiedy indeks S&P500 znajdował się wyżej niż w momencie poprzedniej deklaracji.

Wszystkie te wydarzenia mogą (ale nie muszą) pokazywać, że amerykański Prezydent może brać pod uwagę sentyment amerykańskich inwestorów czy konsumentów w kształtowaniu swojej polityki gospodarczej. Może to wydawać się o tyle logiczne, że są to przecież jego potencjalni wyborcy. Nam to z kolei pokazuje, że w tym „szaleństwie może być jednak metoda” i wyciąganie jednoznacznych wniosków z działań amerykańskiej administracji może być mylące. Ostateczną ocenę pozostawiamy jednak naszym czytelnikom, którzy powinni z przekazanych przez nas informacji wyciągnąć własne wnioski przed podejmowaniem jakichkolwiek decyzji (także inwestycyjnych).

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.