Wydarzeniem zeszłego tygodnia na rynkach finansowych było posiedzenie Federalnego Komitetu Otwartego Rynku (z ang. Federal Open Market Committee – FOMC). Dziś zastanawiamy się, nieco „gdybając”, nad implikacjami zeszłotygodniowych decyzji FOMC.

Powtórka z 1995 roku czy może „nadciąga ogromny kryzys”?

Wśród przedstawicieli globalnej społeczności inwestycyjnej przeważa opinia, którą zresztą zdaje się potwierdzać sam Przewodniczący Jerome Powell, że, analogicznie do lat 1995 i 1998, zeszłotygodniowa obniżka była ostatnią w mini-cyklu obniżek, który był niczym innym jak dostosowaniem amerykańskiej polityki monetarnej do spowolnienia gospodarczego w środku cyklu koniunkturalnego (profesjonalnie, nasi anglojęzyczni koledzy z branży finansowej określają takie spowolnienie mianem mid-cycle slowdown.

Interpretacja takiego zjawiska jest taka, że w żadnym wypadku nie należy rozpatrywać go jako końca okresu ekspansji gospodarczej i zbliżającej się recesji. Gospodarka po poluzowaniu polityki monetarnej, powraca na ścieżkę wzrostu (o tezie mini-cykli w obecnym cyklu koniunkturalnym możecie przeczytać w artykule Kolejny mini-cykl w globalnej gospodarce na horyzoncie?) i faza ekspansji trwa dalej. Oczywiście to czy tak się zadzieje w tym wypadku jest jeszcze pewną niewiadomą i zależy od rozwoju wypadków w obszarach, w których prognozowanie jest bardzo trudne lub niemożliwe (pisaliśmy o tym w zeszłym tygodniu w artykule Sentyment rynkowy kontra rzeczywistość (także rynkowa))

Niektórzy prognozują nadejście ogromnego kryzysu

My skłaniamy się ku tezie, że na recesję przyjdzie nam jeszcze poczekać, ale na rynku finansowym (także rodzimym) istnieje cała rzesza ekspertów, którzy prognozują nadchodzący ogromny kryzys. Na potrzeby niniejszego artykułu, my, nieco „gdybając” przyjęliśmy, że w rzeczy samej mamy do czynienia z objawami przejściowego spowolnienia gospodarczego, a reakcja FOMC była odpowiedzią na mid-cycle slowdown.

Nasi czytelnicy powinni jednak sami „odrobić lekcję” odpowiadają sobie na pytanie „Czy to rzeczywiście tylko mid-cycle slowdown czy jednak „nadciąga ogromy kryzys”?” Głównym problemem w odpowiedzi na to pytanie jest zazwyczaj to, że przewidzenie takiego kryzysu jest dosyć karkołomnym zadaniem i w dużej mierze jest efektem szczęścia, aniżeli prawidłowo przeprowadzonego procesu analitycznego. Wszak wielu uczestników rynku, którzy „przewidzieli” kryzys 2008-2009 roku, wieszczy nadejście kolejnego już co najmniej od kilku lat, a ten jakoś nie chce się pojawić…

Załóżmy (czysto teoretycznie), że to mid-cycle slowdown

Przechodząc do meritum i idąc tropem globalnej społeczności inwestycyjnej, z której zdaniem w kontekście inwestowania globalnego, liczymy się nieco bardziej niż lokalnych wieszczów, założymy, czysto teoretycznie, że to mid-cycle slowdown.

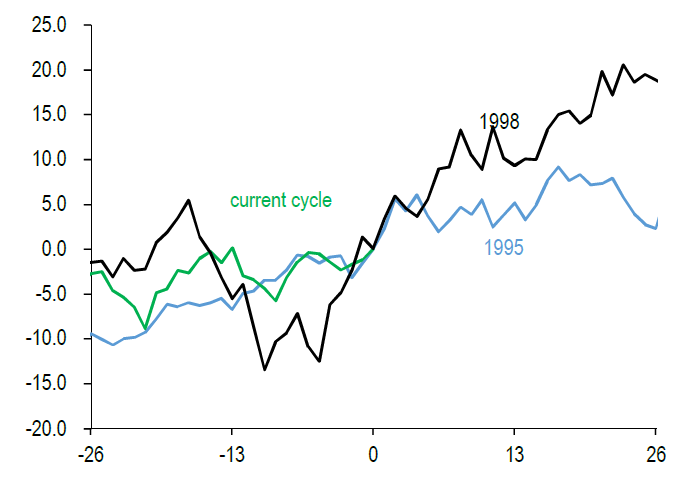

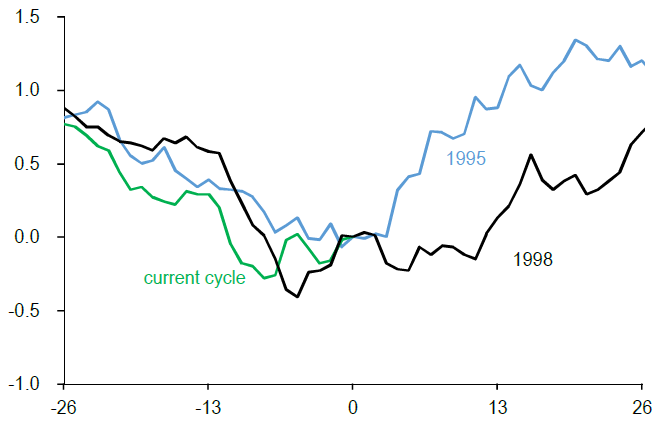

Aby odpowiedzieć na pytanie co w takiej sytuacji może nas czekać w nadchodzących tygodniach na rynkach finansowych, jeżeli historia miałaby być przewodnikiem, musimy cofnąć się do lat 1995 i 1998. W tych latach sektor przemysłowy w Stanach Zjednoczonych doświadczył spowolnienia analogicznego do obecnego, które to spowolnienie zakończyło się w momencie ostatniej „dostosowawczej” obniżki stóp procentowych przez FOMC. Tezę o tym, że reakcja rynkowa może być podobna jak we wspomnianych latach nieco wzmacnia fakt (o słabych stronach tego ćwiczenia piszemy poniżej), że w poprzednich 6 miesiącach rynki finansowe za Oceanem zachowywały się podobnie jak w latach 1995 i 1998.

Wykres 1 – Porównanie obecnego zachowania indeksu S&P500 do zachowania w latach 1995/1998 przed i po ostatniej „dostosowawczej” obniżce FOMC

Źródło: JP Morgan

Wykres 2 – Porównanie obecnego zachowania rentowności 10-letnich amerykańskich obligacji skarbowych do zachowania w latach 1995/1998 przed i po ostatniej „dostosowawczej” obniżce FOMC

Źródło: JP Morgan

Jeżeli mielibyśmy sugerować się przeszłością to w najbliższych tygodniach powinniśmy spodziewać się rosnących rentowności amerykańskich obligacji skarbowych oraz kolejnych „all-time high” na indeksie S&P500. Doszukując się słabych stron powyższych obserwacji, można wskazać stosunkowo nieliczną próbkę (2 okresy w przeszłości).

Jeżeli założymy jednak, że próbka jest mniej lub bardziej reprezentatywna to oczywiście kluczowe jest odpowiedzenie sobie na pytanie – czy to rzeczywiście mid-cycle slowdownczy jednak kryzys „czai się już za rogiem”? Odpowiedź na to pytanie pozostawiamy naszym czytelnikom.

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.