Kiedy rozpoczynaliśmy naszą edukacyjno-informacyjną misję ponad rok temu, w pierwszych artykułach skupiliśmy się na tajnikach inwestowania w dwie klasyczne klasy aktywów za jakie uważamy akcje i obligacje (artykuł z 14 września 2018 roku Inwestowanie, a fazy cyklu koniunkturalnego) podkreślając jednocześnie rolę inwestycji alternatywnych jako uzupełnienie dobrze zdywersyfikowanego portfela (artykuł z 8 listopada 2018 roku Rola inwestycji alternatywnych w budowie portfela inwestycyjnego).

Co w tym temacie sądzą amerykańscy inwestorzy?

Dziś ponownie skupimy się klasycznej akcyjno-obligacyjnej części portfela i sprawdzimy jak perspektywy dla tych dwóch klas aktywów, na przykładzie rynku amerykańskiego, widzą inwestorzy profesjonalni. Wszak dobrze skonstruowany portfel inwestycyjny to głównie akcje i obligacje, których proporcje zależą od tego z jakim typem inwestora mamy do czynienia (inwestor unikający ryzyka, ryzykant, czy może ktoś pomiędzy) oraz relatywnych perspektyw rynkowych dla tych dwóch klas aktywów. Inwestycje alternatywne w tej układance stanowić powinny jedynie uzupełnienie.

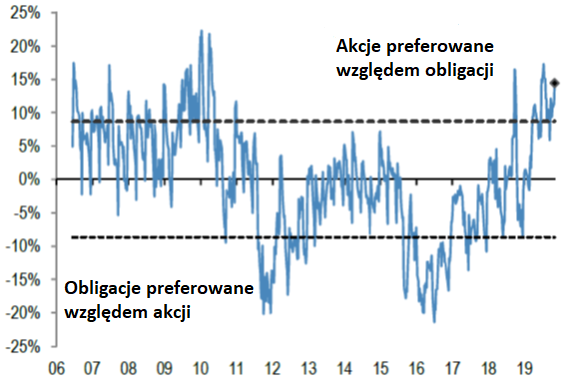

Wykres – Nastawienie amerykańskich inwestorów – spekulantów do perspektyw dla akcji względem obligacji (na dzień 5 listopada 2019 roku)*

*mierzone jako liczba otwartych spekulacyjnych pozycji netto na kontrakty terminowe na amerykańskie indeksy akcyjne względem liczby otwartych spekulacyjnych pozycji netto na kontrakty terminowe na amerykańskie obligacje skarbowe

Źródło: JP Morgan

Jak widać na powyższym wykresie, relatywne preferencje amerykańskich spekulantów do akcji względem obligacji znajdują się w obszarach skrajnych, analogicznych do tych z połowy 2018 roku i przełomu kwietnia i maja tego roku. Wyjaśniając w jednym zdaniu zawiłości powyższego wykresu – amerykańscy inwestorzy „lubią” inwestycje zarówno w akcje, jak i obligacje (stąd wartość dodatnia niebieskiej łamanej linii), ale większą sympatią darzą inwestycje w akcje.

Inwestorzy wskoczyli do „rozpędzającego się pociągu”?

Dla nas jest to dosyć spore zaskoczenie. Narracja znacznej części globalnej społeczności inwestycyjnej w ostatnich tygodniach sugerowała, że obecne wzrosty globalnych indeksów akcyjnych mają szansę na kontynuację ze względu na to, że wielu inwestorów „nie załapało się” na pierwszą fazę wzrostu cen, zapoczątkowaną na przełomie sierpnia i września br. Wydaje się, że obecnie argument ten nieco stracił już na znaczeniu.

Czy więc w tym roku będziemy mieli do czynienia z tzw. Rajdem Świętego Mikołaja (czyt. wzrostem wartości indeksów akcyjnych w ostatnim miesiącu roku) czy może Święty Mikołaj dostarczy inwestorom w prezencie przysłowiową rózgę? Pokażą to najbliższe tygodnie.

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.