Na początku uprzedzamy, że dziś będzie nieco nietypowo, bo poprosimy naszych czytelników o opinię.

Czwartkowa przecena na amerykańskim rynku akcji (S&P500 -5,9%) przypomniała nadmiernym entuzjastom, że istnieje coś takiego jak zmienność rynkowa. O ile nie była to największa jednodniowa negatywna zmiana wartości indeksu S&P500 w tym roku, to byłaby takową w roku 2019, 2018, 2017, 2016, 2015, 2014, 2013 i 2012.

Na marginesie można wspomnieć, że inwestor na rynku akcji, który przestrzega prostych zasad, mógł przynajmniej częściowo uchronić swój portfel inwestycyjny przed tą przeceną, zabezpieczając go zawczasu, mając na uwadze euforyczny sentyment rynkowy, na który od końca maja wskazywały odczyty wskaźnika panika-euforia (o samym wskaźniku więcej w dalszej części artykułu).

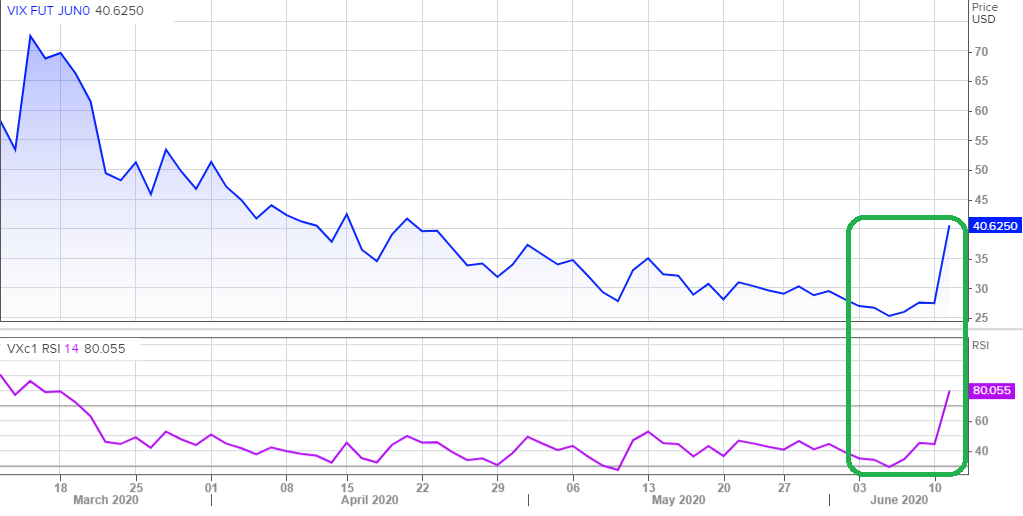

Wykres 1 – Zachowanie kontraktu terminowego futures na zmienność (VIX FUT JUN0) i wskaźnika RSI (z ang. Relative Strength Index) dla tego kontraktu (12 Marzec 20 – 11 Czerwiec 20)

Źródło: Refinitiv Eikon

Nie o zabezpieczaniu przeszłych zysków zamierzamy jednak dzisiaj pisać, a o swoistym dysonansie poznawczym, z którym jako inwestorzy obecnie się mierzymy.

Nasi czytelnicy wiedzą, że w krótkich okresach czasu (do 1 roku) przy podejmowaniu własnych decyzji inwestycyjnych kierujemy się praktycznie tylko wskaźnikami sentymentu rynkowego (jak pokazuje powyższy wykres wspierając się czasami odczytami analizy technicznej – przy czym związek pomiędzy sympatią dla wskaźnika RSI i tym jak się nazywamy jest zupełnie przypadkowy).

A, że to podejście rzadko kiedy nas zawodziło, to nie czuliśmy do tej pory zbyt dużej potrzeby żeby je zmieniać. Nawiązując jednak do zeszłotygodniowego artykułu Czy Światu grozi gwałtowny wzrost inflacji? nie byłoby zbyt mądrym kurczowe trzymanie się jedynej obranej drogi w obliczu ewentualnego pojawienia się nowych okoliczności czy czynników. Z takim dylematem mierzymy się obecnie.

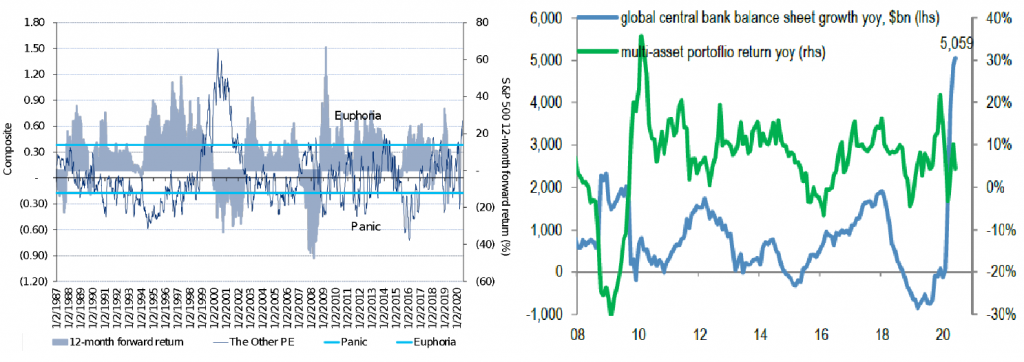

Wykres 2 – Wskaźnik Panika-euforia (lewy wykres) i zachowanie portfela inwestycyjnego złożonego z akcji, obligacji i towarów (multi-asset portfolio) na tle zmiany bilansów banków centralnych (prawy wykres)

Źródło: Citigroup, JP Morgan

Pomimo zeszłotygodniowej przeceny, nasz ulubiony wskaźnik sentymentu nadal znajduje się w obszarach bardzo euforycznych (wyżej był tylko na przełomie XX i XXI wieku). Sugerowałoby to kontynuację ostrożnego podejścia do ryzyka we własnych inwestycjach.

Z drugiej strony, jak pokazuje pokryzysowa historia (mamy tu na myśli kryzys finansowy w latach 2008-2009), w okresach, w których mieliśmy do czynienia z programami luzowania ilościowego skutkującymi wzrostem wartości bilansów banków centralnych, portfel inwestycyjny złożony m.in. z akcji, obligacji korporacyjnych i towarów dostarczał przyzwoitych, nierzadko dwucyfrowych rocznych stóp zwrotu.

Pozytywne podejście do ponoszenia ryzyka inwestycyjnego byłoby w tym wypadku zgodne z popularnym wśród globalnej społeczności inwestycyjnej hasłem aby „nie walczyć z amerykańskim bankiem centralnym” (z ang. Don’t fight the Fed). Mamy na ten temat pewne przemyślenia (wydaje nam się, że częściowo zawarliśmy je w tym artykule), ale jesteśmy ciekawi jak wy jako czytelnicy naszych artykułów, podeszlibyście do opisanej sytuacji rynkowej?

Autor: Radosław Piotrowski, Doradca Inwestycyjny

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.