Ponad rok temu podzieliliśmy się ze Światem naszą opinią na temat tzw. inwestowania ESG, czyli inwestowania w duchu przyjaznym dla środowiska naturalnego, odpowiedzialnym społecznie i z poszanowaniem zasad ładu korporacyjnego (artykuły z dnia 27 listopada 2019 roku Inwestowanie ESG (z ang. Environmental, Social, Governance) – wymierna korzyść czy chwyt marketingowy? oraz z dnia 3 grudnia 2019 roku Inwestowanie ESG (z ang. Environmental, Social, Governance) – wymierna korzyść czy chwyt marketingowy? – dogrywka). Dziś, z racji stale rosnącej popularności inwestowania ESG, postanowiliśmy odświeżyć temat, skupiając się na amerykańskim rynku akcji i funduszach ETF.

Na samym początku uprzedzamy, że opinii na temat inwestowania ESG względem tej zaprezentowanej pod koniec 2019 roku zasadniczo nie zmieniliśmy. Nadal uważamy, że jest to sprytny chwyt marketingowy mający zachęcić do ulokowania swoich środków na rynku kapitałowym w nowopowstające produkty inwestycyjne. Dosyć dobrym argumentem na poparcie tej tezy jest m.in. napływ środków do akcyjnych funduszy ESG. Z naszej perspektywy dosyć nachalny marketing tego stylu inwestowania sprawił, że inwestorzy „rzucili się” na produkty inwestycyjne z ESG w nazwie. Idee ochrony środowiska, społecznej odpowiedzialności czy poszanowania ładu korporacyjnego są bardzo szczytne, ale gdyby rzeczywiście chodziło tylko o idee to środki, które przeznacza się na promocję tych produktów można byłoby rzeczywiście wykorzystać na projekty w duchu ESG. Zwłaszcza, ze idee takiego inwestowania, zwłaszcza jeżeli inwestujemy za pośrednictwem funduszy inwestycyjnych, można osiągnąć za pomocą wehikułów istniejących od dziesięcioleci.

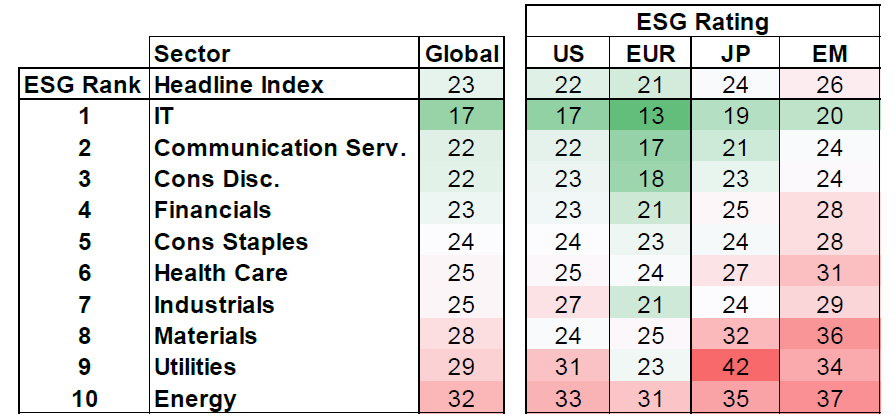

Oddając się lekturze tzw. researchu, natrafiliśmy kilka dni temu na tabelę, która grupowała sektory z rynku akcji jako kryterium, przyjmując właśnie wynik ESG. Wnioski związane z ilością atencji poświęcanej temu stylowi inwestowania są dosyć interesujące.

Tabela – Ranking sektorów akcyjnych ze względu na kryteria ESG

Źródło: Citigroup

Informacją z gatunku „breaking news” jest to, że do sektorów będących najmniej ESG zaliczamy energię (z ang. energy) czyli spółki zajmujące się wydobyciem i przetwórstwem paliw kopalnych, użyteczność publiczną (z ang. utilities) czyli m.in. dostawcy energii elektrycznej czy wody, sektor materiałowy (z ang. materials) czyli spółki wydobywające i przetwarzające surowce oraz spółki chemiczne jak również przemysł (z ang. industrials).

Nieco mniej oczywiści są sektorowi liderzy ESG, bo o ile sektor technologiczny (z ang. IT), w którym blisko 50-procentowy udział mają akcje Apple i Microsoft, wydaje się dosyć intuicyjny, to już na pierwszy rzut oka sektor telekomunikacyjny (z ang. communication services) czy dóbr konsumenckich cyklicznych (z ang. consumer discretionary) już tak intuicyjne nie są. Przy czym jeżeli powiemy, że communication services to w 50% Facebook i Google, a consumer discretionary to w połowie Amazon i Tesla to pozom intuicyjności jakby rośnie.

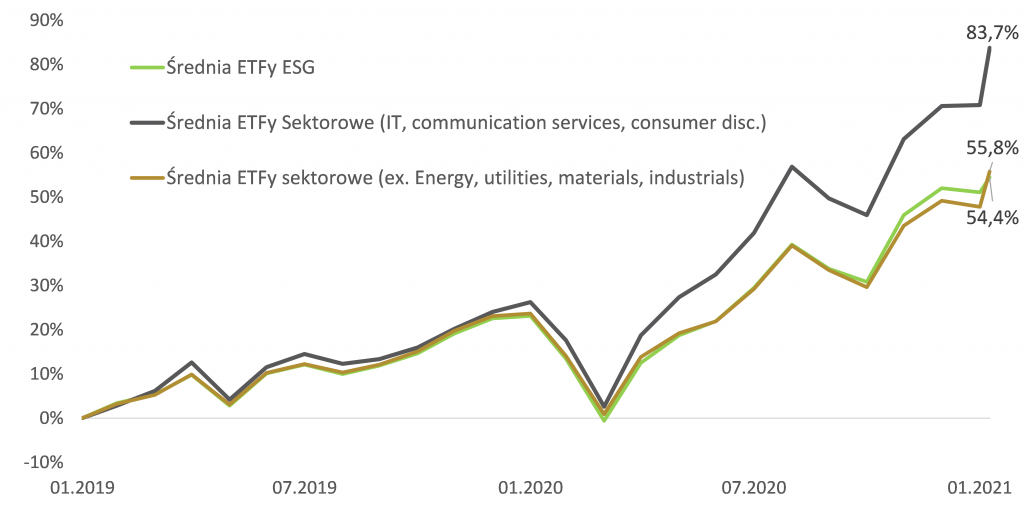

Zaopatrzeni w taką dawkę wiedzy postanowiliśmy zbadać jak na przestrzeni ostatnich 2 lat wyglądałaby hipotetyczna inwestycja na amerykańskim rynku akcji, jeżeli ulokowalibyśmy środki po równo w dwa największe akcyjne ETFy ESG względem inwestycji w:

- sześć ETFów sektorowych (po dwa z sektorów IT, communication services i consumer discretionary),

- dwanaście ETFów sektorowych (także po dwa z każdego sektora amerykańskiego rynku akcji z wyłączeniem wspomnianych czterech sektorów będących najmniej ESG – energy, utilities, materials, industrials).

Przy tej symulacji założyliśmy, że tzw. rebalancing (powrót do pierwotnych równych udziałów poszczególnych ETFów) przeprowadzamy w miesięcznych interwałach oraz, że udział czterech sektorów „nie-ESG” w całym okresie symulacji wynosi tyle ile obecnie udział w całym indeksie S&P500 (około 15%). Wyniki jakie osiągnęliśmy wyglądają następująco.

Wykres – Stopa zwrotu z trzech różnych portfeli złożonych z funduszy ETF

(styczeń 2019 – luty 2021)

Źródło: Refinitiv Eikon, obliczenia własne

Nie uważamy się za inwestycyjnych wyznaczników trendów rynkowych i w inwestowaniu jesteśmy dosyć „staromodni”, mimo wszystko wybieramy blisko 84-procentową stopę zwrotu za okres dwóch lat względem niespełna 55% „modnej” stopy zwrotu z inwestycji ESG. Prawdę mówiąc, to zaopatrzeni w wiedzę z tabeli 1, inwestujemy zarówno zyskownie i odpowiedzialnie za pomocą starych dobrych ETFów sektorowych, z których najstarsze dwa powstały w 1998 roku (bez ESG w nazwie). Co prawda musimy przyznać, że zaletą tej metodologii jest to, że dostarczyło nam informacji, które sektory są mniej, a które bardziej ESG, ale nawet gdybyśmy intuicyjnie wykluczyli te najmniej ESG i kupili resztę rynku, to wynik z perspektywy dwóch lat i tak byłby lepszy o ponad 1 pkt %. Na koniec warto też zadać sobie pytanie czy inwestując pośrednio w spółki takie jak Apple, Microsoft, Google, Facebook, Amazon czy Tesla naprawdę kierowalibyśmy się troską o środowisko czy społeczną odpowiedzialność czy raczej chęcią dużych zysków ze względu na perspektywiczność ich biznesów (wysoki wynik ESG dostając nieświadomie w pakiecie).

Radosław Piotrowski

Doradca Inwestycyjny

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.