Rosnące stopy procentowe i w ślad za nimi raty kredytów hipotecznych, wakacje kredytowe, spadek sprzedaży mieszkań, itd. – nie ma praktycznie dnia, w którym w mediach głównego nurtu nie moglibyśmy przeczytać artykułu o sytuacji na rodzimym rynku mieszkaniowym. W Rock Solid Investments specjalistami od lokalnego rynku nieruchomości nie jesteśmy, ale, że sam sektor nieruchomości wzbudza duże zainteresowanie to dziś postanowiliśmy, z pomocą kolegów z jednego amerykańskich banków inwestycyjnych, przyjrzeć się sektorowi nieruchomości za Oceanem.

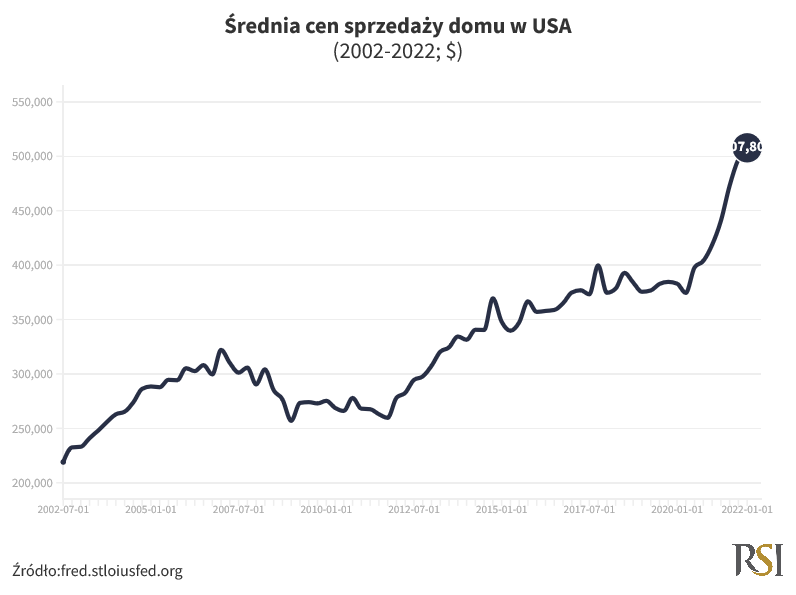

Popyt na nieruchomości, a w konsekwencji ich ceny znacząco wzrosły podczas pandemii. Zerowe stopy procentowe i wynikający z nich tani kredyt hipoteczny oraz popularyzacja koncepcji pracy zdalnej przyczyniły się do tej tendencji.

Obecnie stopy procentowe w USA rosną, a pracownicy wracają do biur. Na rynku amerykańskim obserwujemy więc tendencje podobne do tych w Polsce. Czy więc sytuacja amerykańskich kredytobiorców oraz perspektywy dla sektora nieruchomości mieszkaniowych są zbliżone do tych w Polsce? Niekoniecznie, chociaż można znaleźć elementy zbieżne.

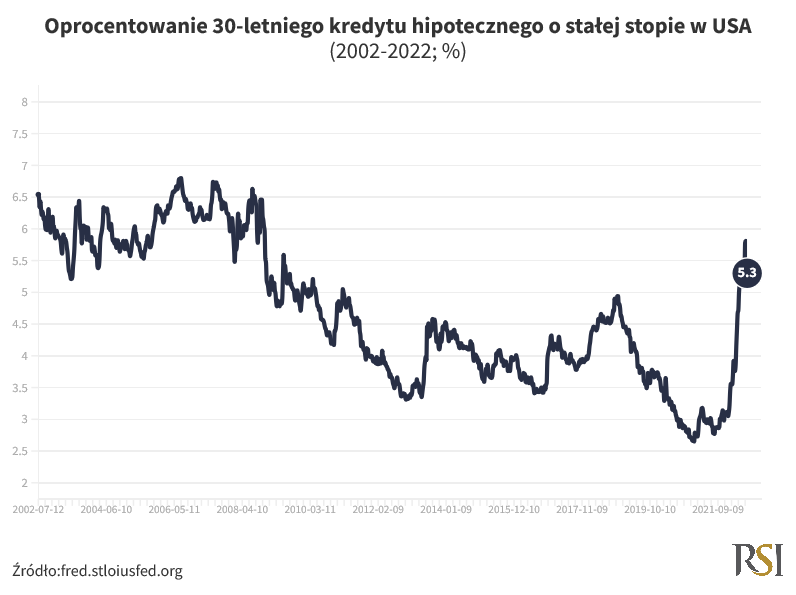

W Stanach Zjednoczonych, osoba zainteresowana nabyciem nieruchomości na kredyt najczęściej korzysta z kredytu o stałym oprocentowaniu na okres 30 lat (ang. 30-year fixed-ratemortgage). Krótko mówiąc, w przeciwieństwie do polskiego kredytobiorcy, jeżeli zaciągnęła kredyt hipoteczny w 2020 roku oprocentowany na poziomie np. 2,7% to takie oprocentowanie będzie jej towarzyszyło przez cały okres spłaty kredytu. Nie oznacza to jednak, że kredytobiorcy hipoteczni w USA nie przejmują się tym jak zmieniają się stopy procentowe. Poziom stóp wpływa na oprocentowanie nowych kredytów hipotecznych. Kredytobiorca, który chciałby obecnie sfinansować zakup mieszkania za pomocą takiego 30-letniego kredytu, musiałby już liczyć się z oprocentowaniem blisko dwukrotnie wyższym. Obecne oprocentowanie 30-year fixed-ratemortgage w USA wynosi 5,3%.

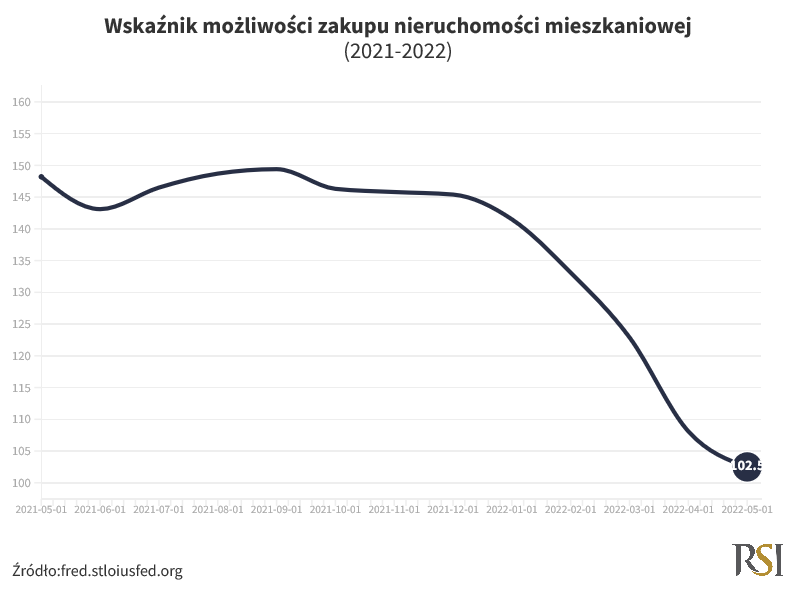

Konsekwencje takiego stanu rzeczy są więc nieco inne niż w Polsce. Posiadacze kredytów hipotecznych w USA zaciągniętych w 2020 roku nie muszą przejmować się wzrostem stóp procentowych. Jednak, ci, którzy chcą nabyć mieszkanie obecnie już tak – wyższy koszt kredytu oznacza niższą zdolność kredytową, co przy rekordowo wysokich cenach mieszkań (pierwszy wykres powyżej) sprawia, że możliwości zakupu nieruchomości są coraz bardziej ograniczone. Potwierdzają to odczyty wskaźnika możliwości zakupu nieruchomości mieszkaniowej (ang. housing afford ability index), którego wartość systematycznie od października zeszłego roku maleje. Tu analogia do sytuacji na krajowym rynku nie podlega dyskusji – nowi kredytobiorcy mają bardziej „pod górkę” chcąc zakupić nieruchomość na kredyt, zarówno w USA, jak i w Polsce.

Spadek dynamiki sprzedaży mieszkań o 10 pkt % przekłada się na spadek cen o 2 pkt %

Na razie sytuacja z Oceanem nie przekłada się, analogicznie jak w Polsce, na spadek cen mieszkań. Przekłada się jednak na spadek sprzedaży mieszkań od przełomu 2021 i 2022 roku. Z kolei jak oszacowali koledzy ze wspomnianego banku inwestycyjnego, spadek sprzedaży mieszkań wyprzedza spadek cen o około sześć miesięcy. Jeżeli więc ta zależność miałaby się sprawdzić to lada chwila ceny mieszkań w USA powinny zacząć spadać. O ile? Zgodnie z tymi samymi szacunkami spadek dynamiki sprzedaży mieszkań o 10 pkt % przekłada się na spadek cen o 2 pkt % sześć miesięcy później. Czy podobna sytuacja będzie miała miejsce w Polsce? Tego nie wiemy, ale jeżeli analizy rynku zza Oceanu przenieślibyśmy na rodzimy rynek to w perspektywie najwyżej kilku miesięcy ceny nieruchomości powinny w Polsce także zacząć spadać. Zwykła relacja podaży do popytu i jej wpływ na cenę mogłaby być tego potwierdzeniem. Oba rynki są jednak różne (m.in. przez pryzmat wielkości czy poziomu rozwoju – ktoś słyszał o kredycie hipotecznym o stałej stopie na 30 lat w Polsce?), więc o tym czy tak będzie przekonamy się za kilka miesięcy.

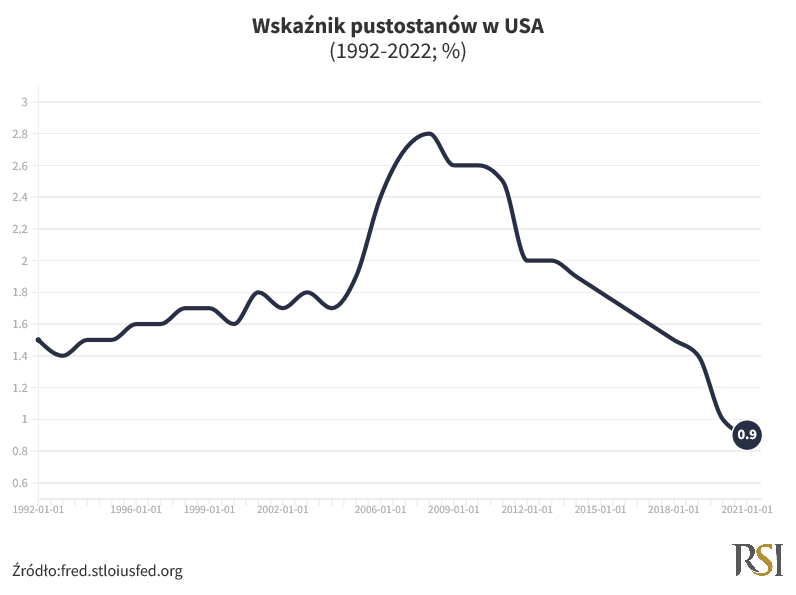

Czy spadająca zdolność do zakupu mieszkania i sprzedaż nieruchomości w USA może doprowadzić do krachu na tym rynku, analogicznego do tego, który był fundamentem kryzysu finansowego 2008-2009? Biorąc pod uwagę strukturę udzielanych kredytów hipotecznych (stała stopa) oraz niski poziom wskaźnika pustostanów (ang. home vacancy rate), taki scenariusz obecnie wydaje się mało prawdopodobny.

Radosław Piotrowski

Doradca Inwestycyjny

Niniejszy materiał powstał we współpracy ze spółką RSI AIFM, podmiotem zarządzającym aktywami wpisanym do rejestru Zarządzających Alternatywnymi Spółkami Inwestycyjnymi prowadzonym przez Komisję Nadzoru Finansowego. Materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.