Inflacja jest obecnie tematem numer jeden w dyskusjach o tematyce ekonomicznej. Nad czym można ubolewać, temat inflacji na krajowym podwórku wpisał się w trwający od kilku lat spór na scenie politycznej. Gołym okiem widoczne są dwa obozy – opozycyjny, który winą wysoką inflację obarcza rządzących oraz rządowy, który powodów inflacji doszukuje się za granicami naszego kraju oraz w rządach swoich poprzedników.

Patrząc racjonalnie, trudno się obu obozom dziwić, wszak i jednym i drugim chodzi o to żeby być skutecznym, co w polityce oznacza wygranie kolejnych wyborów. Sytuacja, w której wyraźnie po jednej stronie owego sporu stają, wydawać by się mogło, eksperci, jest jednak dla nas dosyć niepokojąca. W wątpliwość poddaje albo ich eksperckość albo bezstronność i obiektywną ocenę rzeczywistego stanu rzeczy. W obu przypadkach niezbyt dobrze to o nich świadczy.

Zanim przejdziemy do meritum, wszak tekst dotyka także innych zjawisk, sytuacja bardzo przypomina nam „wiecznie żywy” przekaz o ocenie atrakcyjności inwestycyjnej na podstawie tzw. wskaźników cenowych. Streszczając w prosty sposób w jednym zdaniu – jeżeli wartość owych wskaźników cenowych jest niska to świadczy to o tym, że „jest tanio” i należy kupować. Napisaliśmy już o tym wielokrotnie, pierwszy raz blisko 4 lata temu (artykuł z 11 października 2018 Kupuj, bo jest tanio – czy wycena to dobre narzędzie prognostyczne?). Tego typu wskaźniki sprawdzają się w długim horyzoncie inwestycyjnym bliższym okresowi 10-letniemu. Dodalibyśmy też, że dotyczą one przewidywalnych i zdywersyfikowanych rynków rozwiniętych. Pomimo tego, że jest to dla nas typowy inwestycyjny „mit” ten argument często możemy usłyszeć od inwestorów naszej spółki zależnej RSI AIFM.

Inflacja podażowa i popytowa

Przechodząc do meritum, a więc inflacji. Jest to zjawisko ogólnego wzrostu poziomu cen. Z podstaw ekonomii wiemy, że wzrost cen powodowany jest niedoborem podaży lub nadwyżką popytu lub oboma tymi zjawiskami jednocześnie. Idąc tym tropem, możemy wyróżnić inflację o charakterze podażowym oraz popytowym. Inflacja podażowa to nic innego jak inflacja, której przyczyną jest wzrost cen wynikający ze wzrostu kosztów produkcji, np. cen towarów czy kosztów pracy. Jest to rodzaj inflacji, na który polityka rządu i banku centralnego nie mają żadnego wpływu. Inflacja popytowa z kolei jest to inflacja, która, jak sama nazwa wskazuje, jest spowodowana wzrostem popytu na dobra i usługi, co prowadzi do wzrostu cen tych dóbr i usług. Za inflację popytową odpowiada prowadzona przez rząd polityka fiskalna (np. w postaci świadczeń socjalnych, wysokości podatków, itp.) oraz polityka monetarna banku centralnego, który odpowiada za wysokość stóp procentowych w gospodarce. Ekspansywna polityka fiskalna, a więc odpowiednio obniżanie podatków i wypłacanie świadczeń socjalnych i monetarna, a więc utrzymywanie poziomu stóp procentowych na niskim poziomie czy tzw. „drukowanie pieniędzy” mogą, ale nie muszą prowadzić do wzrostu inflacji popytowej. Dlaczego piszemy, że mogą ale nie muszą? Z ekspansywną polityką monetarną (w niektórych przypadkach wspomaganych także polityką fiskalną) mieliśmy do czynienia w wielu krajach rozwiniętych od 2009 roku i nie spowodowała ona wzrostu inflacji, rozumianej jako wzrost cen towarów i usług. To co owe działania powodowały to wzrost cen większości aktywów o charakterze inwestycyjnym, takich jak akcje, obligacje czy nieruchomości. Aktywa inwestycyjne nie są jednak składową koszyka inflacyjnego (bo są to aktywa / dobra inwestycyjne, a nie konsumpcyjne).

W jaki sposób pandemia wpływa na inflację?

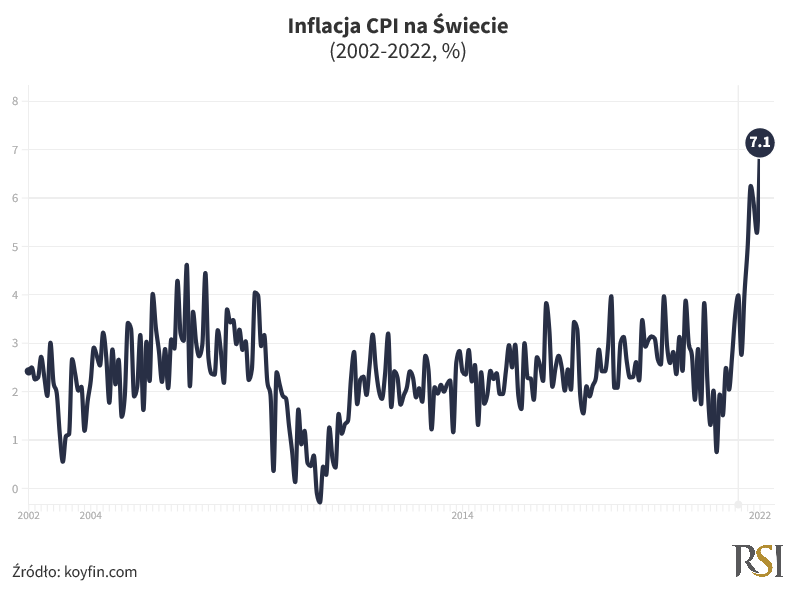

Inflacja zaczęła być na Świecie problemem dopiero w miarę trwania pandemii koronawirusa, chociaż oczywiście obecnie w przestrzeni publicznej można znaleźć wielu ekspertów, którzy twierdzą, że już 10 lat temu „wiedzieli”, że „drukowanie pieniądza” zakończy się inflacją. Skutki gospodarcze pandemii, a więc jeszcze większej ekspansji monetarnej i fiskalnej, będące źródłami inflacji popytowej oraz zakłócenia w łańcuchach dostaw towarów, połączone z tzw. zieloną transformacją (to akurat czynnik od pandemii i wojny niezależny, chociaż w obliczu ich wystąpienia, równie szkodliwy), a więc źródła inflacji podażowej, łącznie odpowiadają za wysoką inflację zarówno w Polsce, jak i na Świecie ogółem.

W jaki sposób wojna w Ukrainie wpływa na inflację?

Wojna w Ukrainie utrwaliła z kolei podażowe czynniki proinflacyjne, powodując skokowy wzrost surowców energetycznych (gaz ziemny, ropa naftowa, węgiel) i żywnościowych (pszenica, kukurydza), w przypadku Polski dodatkowo osłabienie złotówki (PLN), a więc dodatkowy czynnik proinflacyjny (bo powoduje wzrost cen dóbr i usług, które musimy importować – po przeliczeniu na złotówkę stają się one droższe).

O ile można dyskutować o wpływie polityki monetarnej na poziom kursu walutowego w średnim terminie, to w okresach nagłego wzrostu awersji do ryzyka, prowadzona przez bank centralny polityka monetarna ma znikomy wpływ na kurs walutowy, zwłaszcza jeżeli mówimy o kraju o bardzo małym znaczeniu dla globalnej gospodarki i zaliczającego się do grupy krajów rozwijających się, a takim krajem jest Polska.

Po wybuchu globalnego kryzysu finansowego w 2008 roku PLN osłabił się względem dolara amerykańskiego (USD) z poziomu 2 USD/PLN do 4 USD/PLN w ciągu 8 miesięcy i polska polityka monetarna nie miała tu żadnego znaczenia, chociaż była zdecydowanie mniej ekspansywna niż w USA. Teoretycznie więc PLN powinien się umocnić względem USD. Trudno w to uwierzyć, ale w 2008 takie teorie w przestrzeni publicznej padały z ust ekspertów. Można by rzec, parafrazując słowa pewnej kultowej polskiej komedii „Praktyka, praktyką, ale teoria musi być po naszej, eksperckiej, stronie”. Z kolei na ceny towarów w ujęciu globalnym bank centralny nie ma żadnego wpływu, bo decyzje związane z poziomem stóp procentowych nie wpływają na cenę ropy naftowej czy gazu ziemnego. Polska to nie Arabia Saudyjska czy Katar, więc takiego wpływu nie ma także prowadzona przez rząd polityka fiskalna czy ogólnie polityka gospodarcza.

W jaki sposób polityka fiskalna wpływa na inflację?

Przechodząc płynnie do tematu polityki fiskalnej. Działania prowadzone przez rządzących od kilku lat polegające na wprowadzeniu świadczeń socjalnych na niespotykaną po 1989 roku skalę (programy 500+ i inne z przyrostkiem „+”, 13 i 14 emerytura, itp.) w połączeniu z ekspansywną polityką monetarną banku centralnego przyczyniły się do wzrostu inflacji popytowej. Z kolei podjęte z początkiem roku decyzje o okresowej obniżce podatków pośrednich (np. VAT) na wybrane dobra czy usługi stojące w kontrze do rozpoczętego jesienią zeszłego roku zacieśniania polityki monetarnej (podwyżki stóp procentowych) osłabiły efekt tego zacieśniania obliczonego na wyhamowanie wzrostu inflacji popytowej, przyczyniając się do tego, że inflacja zostanie z nami na dłużej, ceteris paribus.

Wnioski o częściowym wpływie można wysunąć analizując miary, które pokazują jak rosną ceny z wyłączeniem cen energii i żywności, a jak z uwzględnieniem tych dwóch grup towarów. Inflacja bazowa, a więc ta, która nie uwzględnia cen energii i żywności wyniosła w Polsce w marcu 6,9%, podczas gdy inflacja, z uwzględnieniem tych dwóch zmiennych wyniosła 11%. Tyle wzrosły ceny w porównaniu z marcem zeszłego roku. Jakby nie patrzeć ceny z uwzględnieniem energii i żywności rosną zdecydowanie szybciej niż bez tych dwóch grup. Nie podlega jednak żadnej dyskusji, że 6,9% idzie „na konto” polityki fiskalnej i monetarnej.

Co jeszcze odpowiada za wzrost inflacji?

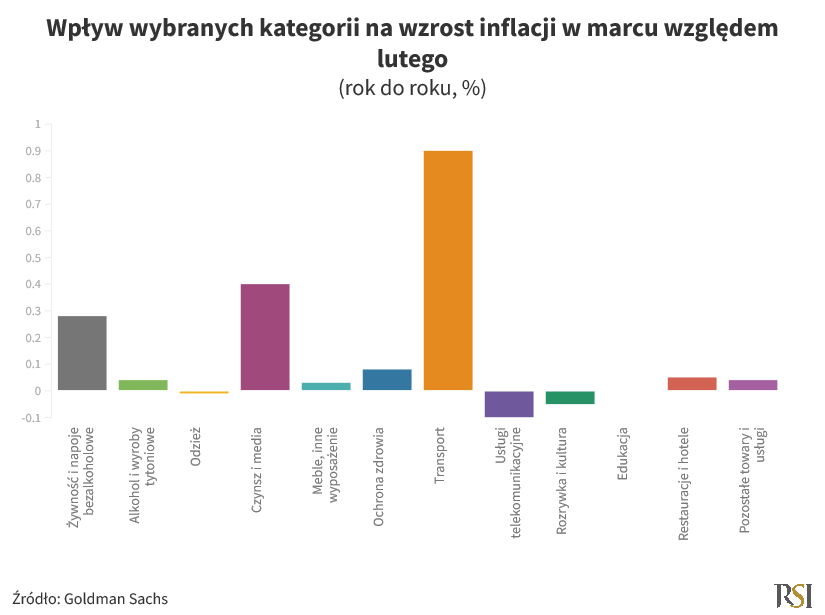

Warto jednak odnotować, że szczególnie w marcu za wzrost inflacji odpowiadają kategorie związane z energią i żywnością. 11-procentowy odczyt to wzrost o 2,5 pkt % względem odczytu lutowego (8,5%), co kontrastuje wyraźnie ze wzrostem inflacji bazowej jedynie o 0,2 pkt % względem odczytu lutowego (6,7%). Nagły wzrost cen towarów energetycznych w połączeniu z osłabieniem się PLN odpowiada za około 1,5 pkt % z przytoczonych 2,5 pkt %. Istotny wpływ miała też kolejna niebazowa kategoria, a więc ceny żywności. W tym kontekście słyszane w publicznej dyskusji argumenty o tym, że wpływ wojny w Ukrainie na poziom cen w Polsce dopiero zobaczymy, kompletnie mija się ze stanem faktycznym – zobaczyliśmy go już w marcowym odczycie.

Radosław Piotrowski

Doradca Inwestycyjny

Niniejszy materiał powstał we współpracy ze spółką RSI AIFM, podmiotem zarządzającym aktywami wpisanym do rejestru Zarządzających Alternatywnymi Spółkami Inwestycyjnymi prowadzonym przez Komisję Nadzoru Finansowego. Materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.