Na początku uprzedzamy, że dziś będzie nieco nietypowo, bo poprosimy naszych czytelników o opinię. Czwartkowa przecena na amerykańskim rynku akcji (S&P500 -5,9%) przypomniała nadmiernym entuzjastom, że istnieje coś takiego jak zmienność rynkowa. O ile nie była to największa jednodniowa negatywna zmiana wartości indeksu S&P500 w tym roku, to byłaby takową w roku 2019, 2018, 2017, […]

Archiwum autora:Anna Ryszkowska

Czy Światu grozi gwałtowny wzrost inflacji?

W ostatnich tygodniach w przestrzeni publicznej można było usłyszeć opinie, że Świat wkrótce będzie musiał zmierzyć się z dużym wzrostem inflacji. Na poziomie całego globu, a szczególnie gospodarek rozwiniętych (Stany Zjednoczone, Unia Europejska, Japonia), od czasu sprzed poprzedniego kryzysu w latach 2008-2009, trudno wypatrywać wzrostu inflacji powyżej celu inflacyjnego ustalonego przez banki centralne w tych […]

Jak bez ryzyka wygenerować dodatkowy zysk z portfela inwestycyjnego?

Dla statystycznego Kowalskiego głównym źródłem stopy zwrotu z inwestycji z portfela złożonego z różnych instrumentów finansowych jest zmiana wartości tych instrumentów oraz wypłacane przez te instrumenty okresowe dywidendy lub kupony. Istotność obu źródeł stopy zwrotu zależy od rodzaju instrumentu finansowego, ale nawet na rynku akcji, gdzie zmiana wartości odgrywa większą rolę niż wypłacana dywidenda, ta […]

Kryzys jest i trzeba umiejętnie iść do przodu

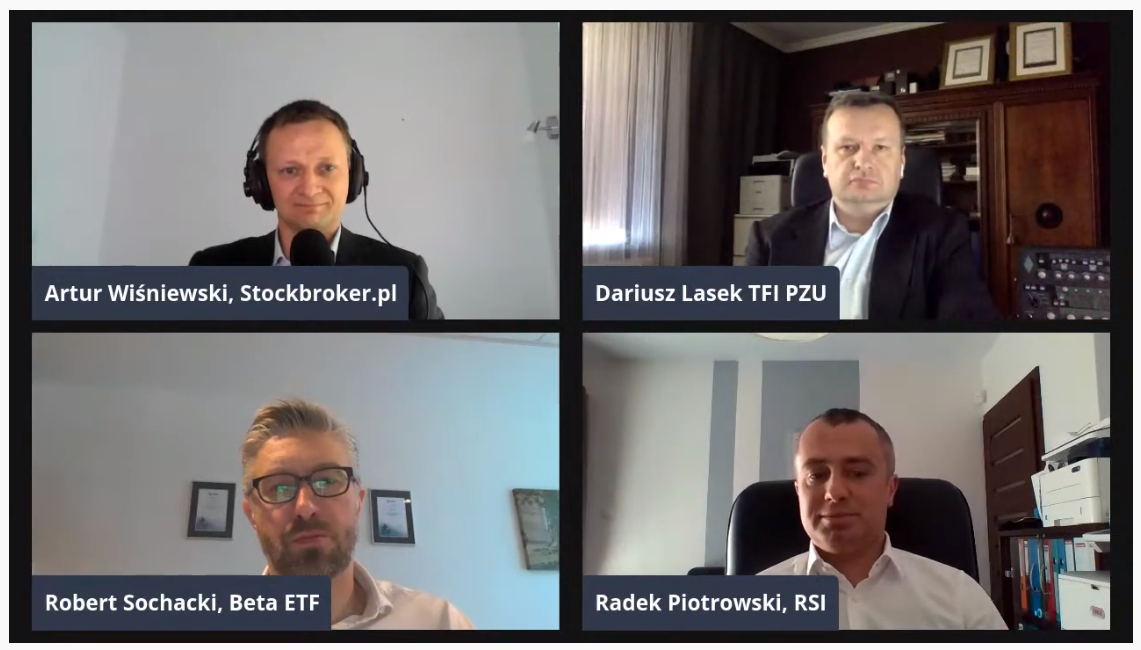

W dniu 22 maja 2020 roku odbyła się debata pt. „O inwestowaniu pasywnym w dobie kryzysu”, zorganizowana przez Artura Wiśniewskiego ze Stockbroker.pl. O obecnej sytuacji gospodarczej, kryzysie i zmienności rynkowej rozmawiali: Robert Sochacki, CFA, członek zarządu spółki Beta Securities.Dariusz Lasek, DI, MPW, wiceprezes zarządu i dyrektor inwestycyjny TFI PZU.Radosław Piotrowski, MPW, DI, CFA, CAIA, Rock Solid […]

Jak zarobić na inwestowaniu w wartość?

Gorsze zachowanie stylu polegającego na inwestowaniu w wartość (z ang. value investing) względem inwestowania we wzrost (z ang. growth investing) od 2007 roku jest tematem wielu dyskusji od dłuższego czasu. Często spotykanym wnioskiem z tych dyskusji jest to, że ten ponad 13-letni okres gorszego zachowania value investing spowodował, że spółki value są rekordowo tanie względem […]

O inwestowaniu pasywnym w dobie kryzysu – debata

W piątek 22 maja 2020 roku o godzinie 11:00, Radosław Piotrowski, Założyciel RSI weźmie udział w debacie pt. „O inwestowaniu pasywnym w dobie kryzysu”. Tematy: Jak fundusze pasywne radzą sobie podczas kryzysu? Jak w tym czasie wygląda ich płynność i skuteczność? ETF-y obligacyjne – dlaczego notowane są z dyskontem? Ropa, złoto i inne towary – z czego […]

Wirusoodporne instrumenty finansowe

W miesiącach poprzedzających lutowo-marcowe załamanie rynkowe, można było usłyszeć opinie (padające także z ust autorytetów rynkowych), które sugerowały, że fundusze pasywne typu ETF (z ang. Exchange Traded Funds ) mogą w znacznym stopniu przyczynić się do kolejnej bessy. W dzisiejszym artykule postanowiłem sprawdzić czy rzeczywiście mogło tak być, skupiając się na rynku akcji. ETFy to […]

Amerykański rynek akcji technologią stoi, czyli o top 5 spółkach słów kilka

Za nami najbardziej udany miesiąc na amerykańskim rynku akcji od 1987 roku. Naturalnym tematem do dyskusji mogłoby dziś być więc stare inwestycyjne porzekadło o sprzedaży akcji w maju (z ang. sell in May) i powrocie na rynek akcji po wakacjach. Mam jednak przeczucie, że publikacji o tym zjawisku będzie w tym miesiącu całkiem sporo, więc […]

Jak zarobić 10% rocznie przy niewielkim ryzyku inwestycyjnym?

Dziś, zgodnie z deklaracją z zeszłotygodniowego debiutanckiego artykułu, zajmę się bardziej interesującym moim zdaniem obecnie segmentem rynku kapitałowego, za jaki uważam sektor obligacji korporacyjnych o ratingu inwestycyjnym (z ang. investment grade corporate bonds). Tytuł mojego dzisiejszego artykułu jest nieco prowokacyjny, ale w pełni pokrywa się z prawdą, co udowodnię w dalszej części artykułu. Przez chwilę […]

ABC inwestowania pasywnego – fundusze ETF dla początkujących – bezpłatny E-BOOK

Jeżeli inwestujesz na rynku kapitałowym poprzez fundusze inwestycyjne lub bezpośrednio w akcje czy obligacje i chciałbyś poszerzyć swoje spektrum inwestycyjne o proste, tanie i efektywne globalne rozwiązania inwestycyjne – zapoznaj się z naszym opracowaniem. Zawarliśmy w nim najważniejsze informacje dotyczące inwestowania w fundusze ETF czyli jakie są sposoby inwestowania i rzeczywiste koszty. Poruszamy następujące kwestie: […]