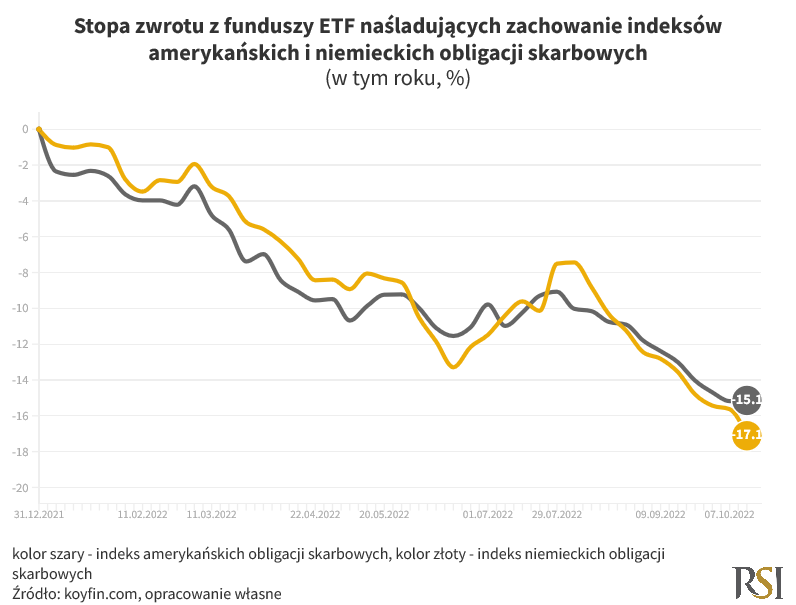

Stopy zwrotu z inwestycji w obligacje skarbowe z dwóch popularnych rynków rozwiniętych, które mogą pochwalić się najwyższym ratingiem kredytowym, a więc Stanów Zjednoczonych i Niemiec[1] nie należą w tym roku do najlepszych. Wybierając jako przedmiot inwestycji fundusz ETF, który śledzi zachowanie obligacji skarbowych z tych dwóch rynków, w tym roku ponieślibyśmy stratę w wysokości 17,1% (niemieckie obligacje skarbowe) i 15,1% (amerykańskie obligacje skarbowe).

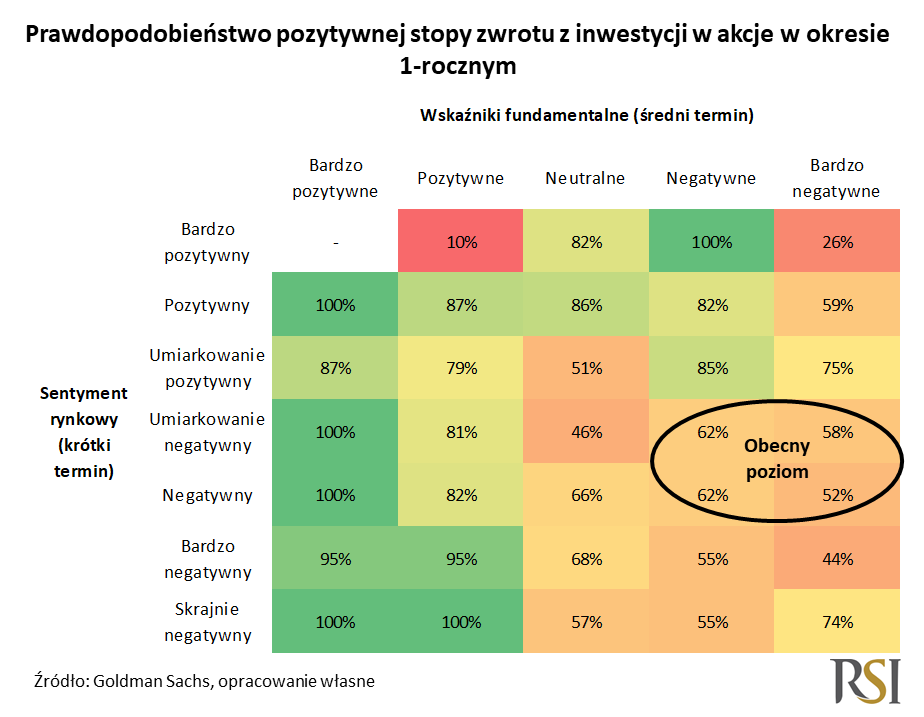

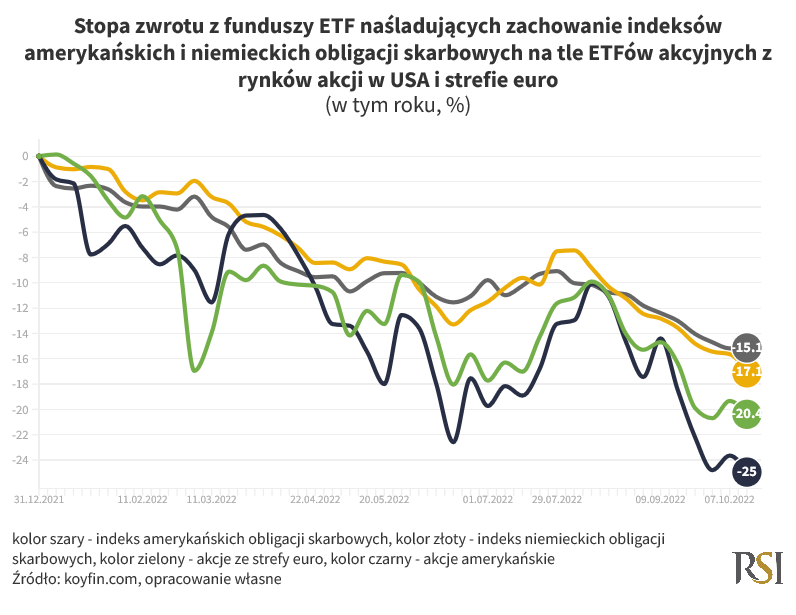

Statystycznemu Kowalskiemu trudno zapewne zaakceptować takie wyniki, zwłaszcza, że w świadomości wielu inwestorów obligacje skarbowe uchodzą za bezpieczną inwestycję. Jeszcze ciekawiej robi się jeżeli porównamy tegoroczne stopy zwrotu z inwestycji we wspomniane obligacje skarbowe względem indeksów akcyjnych w USA (indeks S&P500) i strefie euro (indeks Eurostoxx50). Straty ponosimy na wszystkich inwestycjach, wyłączając jedynie przełom lutego i marca tego roku, kiedy nagły wzrost awersji do ryzyka spowodowany wybuchem wojny w Ukrainie spowodował, że inwestycje w akcje „zanurkowały”, a obligacje skarbowe, chociaż jedynie przez chwilę, wygenerowały pozytywną stopę zwrotu.

TINA czy TARA?

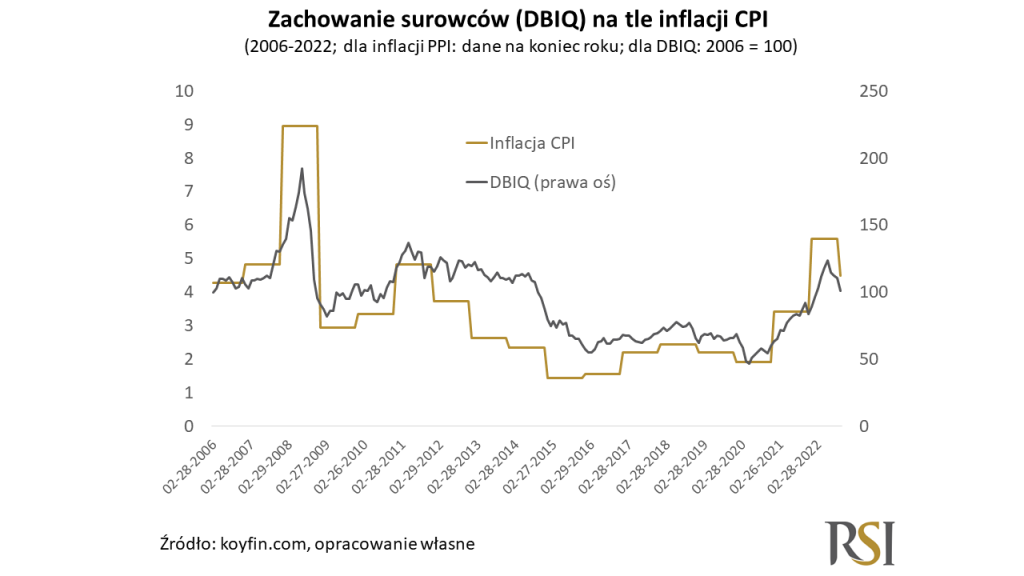

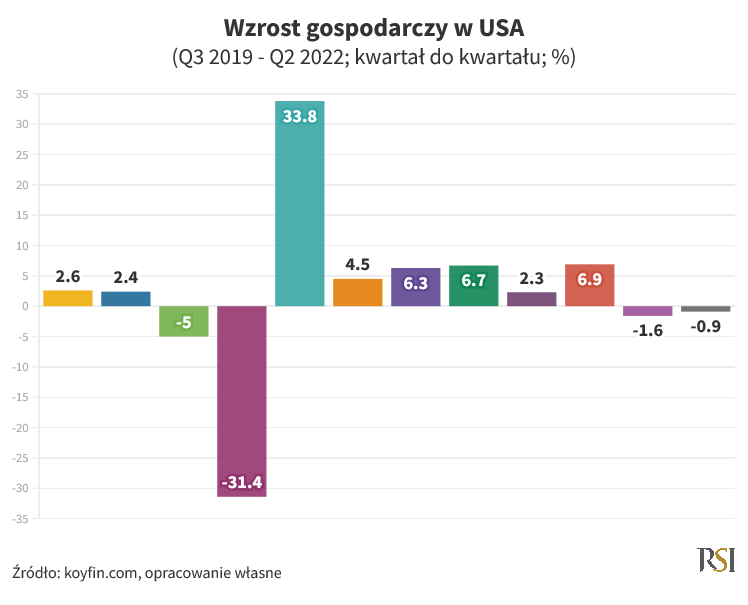

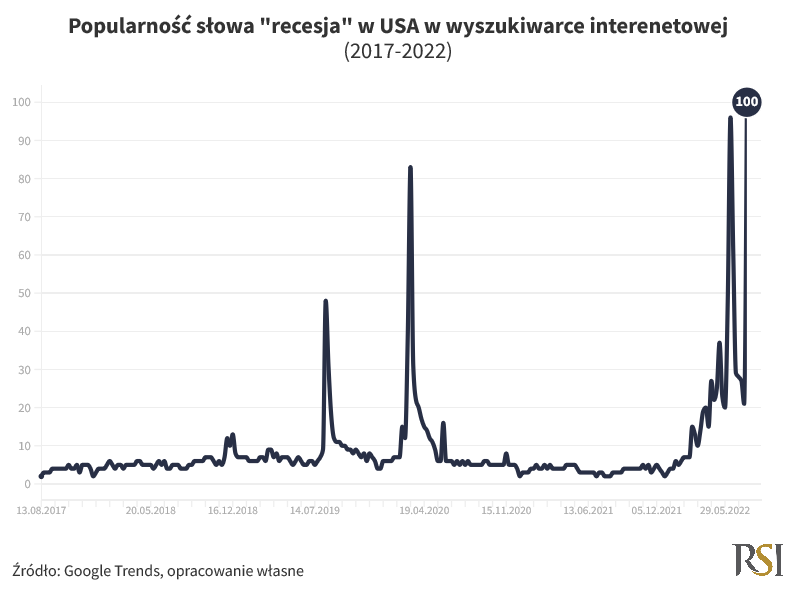

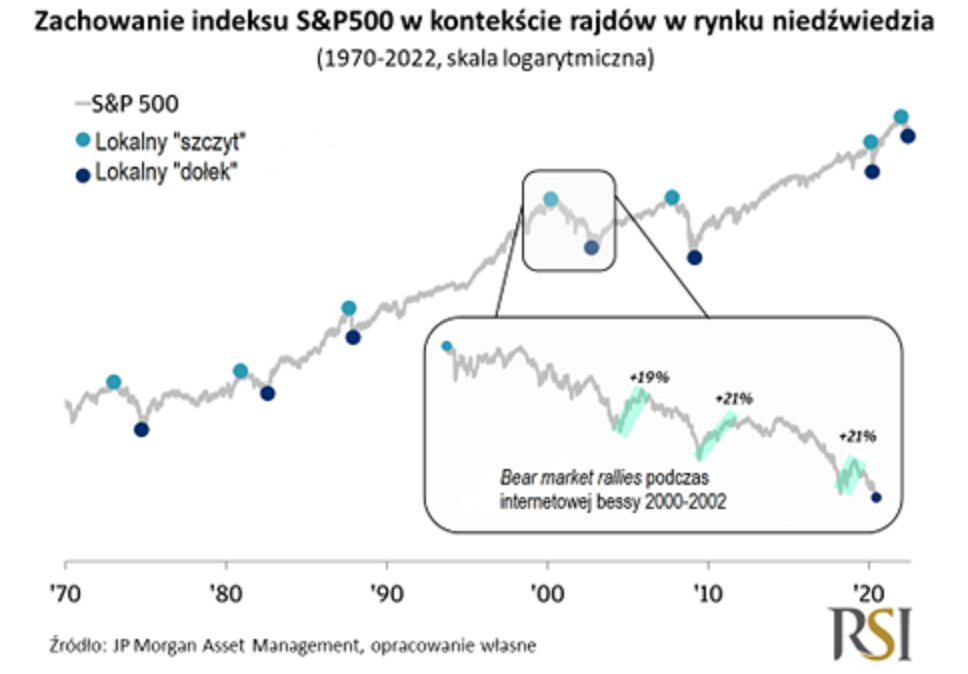

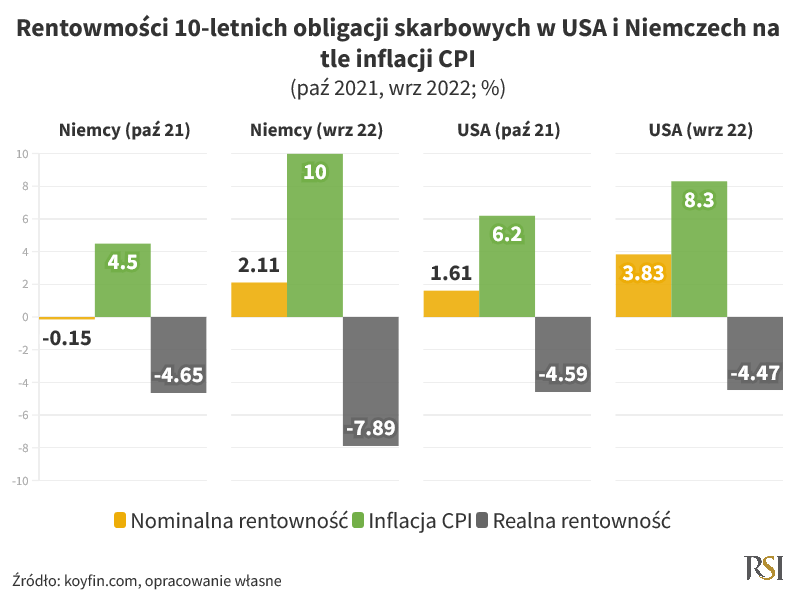

Statystyczny inwestor może więc zadawać sobie pytanie „co się dzieje?” Wszak obligacje skarbowe, z tak bezpiecznych lokalizacji jak USA i Niemcy w okresach dekoniunktury na rynku akcji powinny dostarczać pozytywnych stóp zwrotu. Tak było podczas dwóch ostatnich dużych kryzysów rynkowych w latach 2000-2002 i 2007-2009. Celowo pomijamy w tym zestawieniu koronawirusową bessę, ponieważ od marca 2009, ceny i rentowności obligacji skarbowych z USA, a od 2015 z Niemiec, nie są wynikiem gry rynkowej uczestników, którzy zwyczajowo w tej grze uczestniczyli, a więc instytucji finansowych takich jak banki, ubezpieczyciele, fundusze inwestycyjne i emerytalne czy w mniejszym stopniu inwestorzy indywidualni. Obecna narracja, z którą w normalnych okolicznościach przed 2009 rokiem zgodzilibyśmy się bez większych zastrzeżeń, zmierza ku temu, że rośnie ryzyko globalnej recesji, a na Starym Kontynencie recesja już trwa, więc triple-A government bonds powinny być naturalnym kierunkiem inwestycji chroniącym przed inwestycyjnymi skutkami recesji. Dodatkowo przecież jeszcze rok temu do inwestycji w 10-letnie niemieckie obligacje skarbowe trzeba było emitentowi dopłacać, bo cechowały się one ujemną rentownością, a amerykańskie oferowały rentowność na poziomie 1,5%, a teraz jest to prawie 4%. Mamy więc w końcu alternatywę do ryzykownych inwestycji, bo teraz zarobek jest kilku czy nawet kilkunastokrotnie większy niż jeszcze rok temu, kiedy na rynku dominowała tzw. TINA (ang. there is no alternative). Obecna sytuacja to już rzekomo nie TINA, a TARA (ang. there is a reasonable alternative). Takie podejście zdaje się jednak pomijać dwie istotne informacje, a mianowicie:

- W ujęciu realnym, a więc po uwzględnieniu dynamiki inflacji sprzed roku, rentowności oferowane przez obligacje skarbowe Wuja Sama są zbliżone do tych sprzed roku, a u naszych zachodnich sąsiadów są… niższe niż rok temu. W zasadzie na tą chwilę dla inwestorów obligacyjnych niewiele się zmieniło – w dalszym ciągu, w ujęciu realnym, taka inwestycja powoduje realny spadek wartości.

- Taką stopę zwrotu z inwestycji osiągniemy jeżeli kupimy obligacje skarbowe i będziemy trzymać je w portfelu inwestycyjnym do momentu wykupu, czyli przez dziesięć lat.

Antagoniści powyższych dwóch informacji mogą podnosić argument, że to przecież sytuacja na teraz, inflacja ma hamować, w ślad za nią zaczną spadać rentowności obligacji skarbowych, a w konsekwencji rosnąć ich ceny. W normalnych okolicznościach rzeczywiście tak by to zapewne wyglądało. W Rock Solid Investments zarządzając własnymi środkami, a w naszej spółce zależnej RSI AIFM opiekując się środkami inwestorów, zawsze stawiamy na prostotę. Cena obligacji skarbowych, jak każdego innego dobra czy to konsumpcyjnego czy inwestycyjnego jest wynikiem kształtowania się relacji podaży i popytu na to dobro. Wyjaśniając w jednym zdaniu – jeżeli popyt przewyższa podaż to cena rośnie, a jeżeli jest odwrotnie to cena spada.

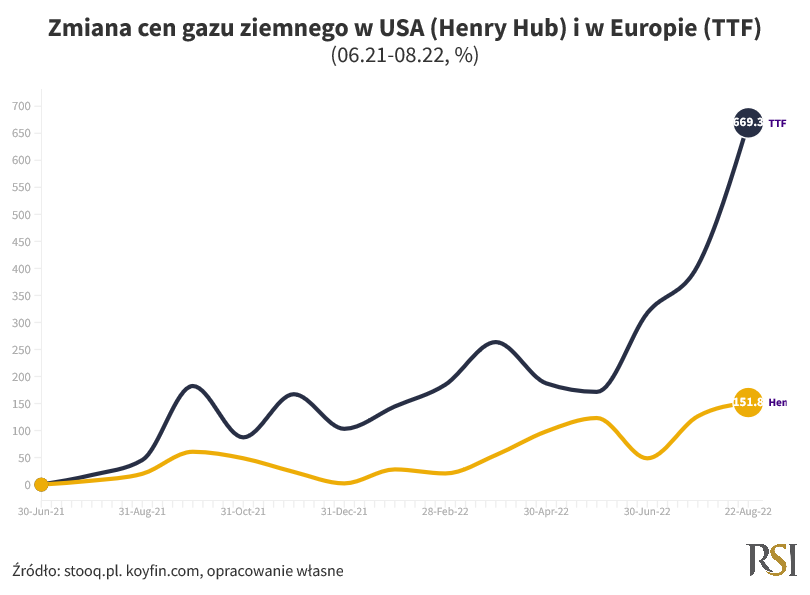

Tak jak wspomnieliśmy w poprzednich akapitach, po 2009 roku po stronie popytu na obligacje skarbowe pojawili się nowi potężni gracze, a mianowicie banki centralne. W ramach prowadzonych programów luzowania ilościowego, banki centralne w USA (FED) i w strefie euro (EBC)_ w latach 2009 – 2021 kupiły obligacje o wartości odpowiednio 9 bilionów dolarów (FED) i 5 bilionów euro (EBC), z czego lwią część stanowiły obligacje skarbowe. To już historia i obecnie oba banki centralne albo rozpoczęły redukcję tej kwoty (FED), albo się do niej przymierzają (EBC). Ponownie wyjaśniając w prostych słowach – oba banki nie kupują (FED) lub nie będą kupować (EBC) obligacji skarbowych. Z kolei po stronie podaży, zwłaszcza na Starym Kontynencie, pojawi się kilkaset miliardów euro nowych obligacji, które posłużą do sfinansowania m.in. skutków kryzysu energetycznego (nawet nie interesując się bardzo inwestowaniem i gospodarką, zapewne wielu z was słyszało o tym, że same tylko Niemcy chcą przeznaczyć na walkę z kryzysem energetycznym dodatkowe 200 miliardów euro). Oczywiście nie jest tak, że nagle nie będzie miał kto tych obligacji kupić. Zgodnie z prawem popytu i podaży, taka sytuacja spowoduje nic więcej jak niższą cenę, która zrównoważy zwiększoną podaż i zmniejszony popyt.

Czy więc jest to moment na kupowanie niemieckich czy amerykańskich obligacji skarbowych? Co do zasady każdy inwestor globalny, który posiada portfel inwestycyjny nie składający się w 100% z akcji powinien w nim posiadać obligacje skarbowe z tych jurysdykcji. W naszej ocenie nie jest to jednak moment, w którym powinniśmy ochoczo zwiększać zaangażowanie w te aktywa. Relacja podaży i popytu na ten moment jest niekorzystna. Jeżeli więc mielibyśmy już zwiększać zaangażowanie w te instrumenty to warto zastanowić się nad „nieco” krótszymi terminami zapadalności niż 10-letnie.

10-letnia amerykańska obligacja skarbowa pozwoli nam, przy założeniu trzymania jej do terminu wykupu, zarobić 3,9% w skali roku, a amerykański bon skarbowy, który zostanie wykupiony za 3 miesiące, w skali roku wygeneruje stopę zwrotu na poziomie 3,6%, czyli jedynie 0,3 pkt % mniej. Na tle lokat bankowych w USD oferowanych przez rodzime banki to bardzo atrakcyjna stopa zwrotu. Dodatkowo można na taki procent ulokować nieograniczone środki. W przypadku Niemiec ta relacja jest nieco gorsza, bo 10-letnia niemiecka obligacja skarbowa, zakładając, że przetrzymamy ją 10 lat, da nam zarobić obecnie 2,3% w skali roku, a 3-miesięczny bon skarbowy jedynie 0,8% w skali roku. Biorąc jednak pod uwagę gorsze, pod kątem popytu i podaży, perspektywy dla niemieckich obligacji, lepszym pomysłem wydaje się ulokowanie środków w instrument zapadający za trzy miesiące niż za 10 lat. Ten 10-letni za trzy miesiące może być wart nawet mniej niż obecnie.

Radosław Piotrowski

Doradca Inwestycyjny

Niniejszy materiał powstał we współpracy ze spółką RSI AIFM,

podmiotem zarządzającym aktywami wpisanym do rejestru Zarządzających

Alternatywnymi Spółkami Inwestycyjnymi prowadzonym przez Komisję Nadzoru

Finansowego. Materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego

sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest

ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów

wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi

rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej

rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie

instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o

obrocie instrumentami finansowymi.

[1] Stany Zjednoczone posiadają rating AAA nadany przez agencje Fitch i Moody’s i AA+ nadany przez agencję S&P, natomiast Niemcy posiadają rating AAA u wszystkich trzech agencji (S&P, Fitch i Moody’s)