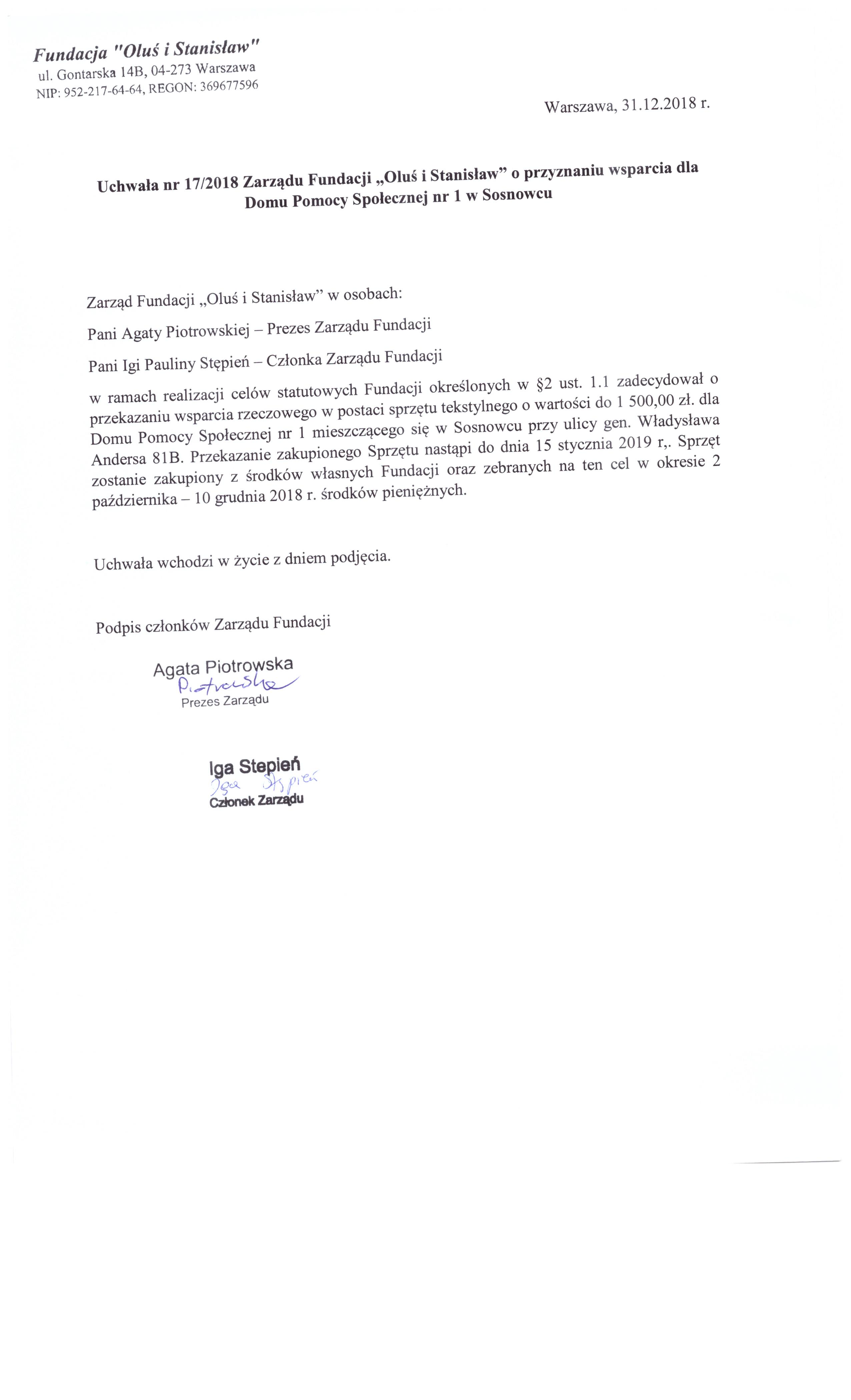

Informujemy, że w połowie stycznia 2019 roku, w odpowiedzi na zgłaszane zapotrzebowanie, przekazaliśmy do DPS nr 1 w Sosnowcu „sprzęt tekstylny”, zakupiony z środków własnych.

Kolejna witryna oparta na WordPressie

Informujemy, że w połowie stycznia 2019 roku, w odpowiedzi na zgłaszane zapotrzebowanie, przekazaliśmy do DPS nr 1 w Sosnowcu „sprzęt tekstylny”, zakupiony z środków własnych.

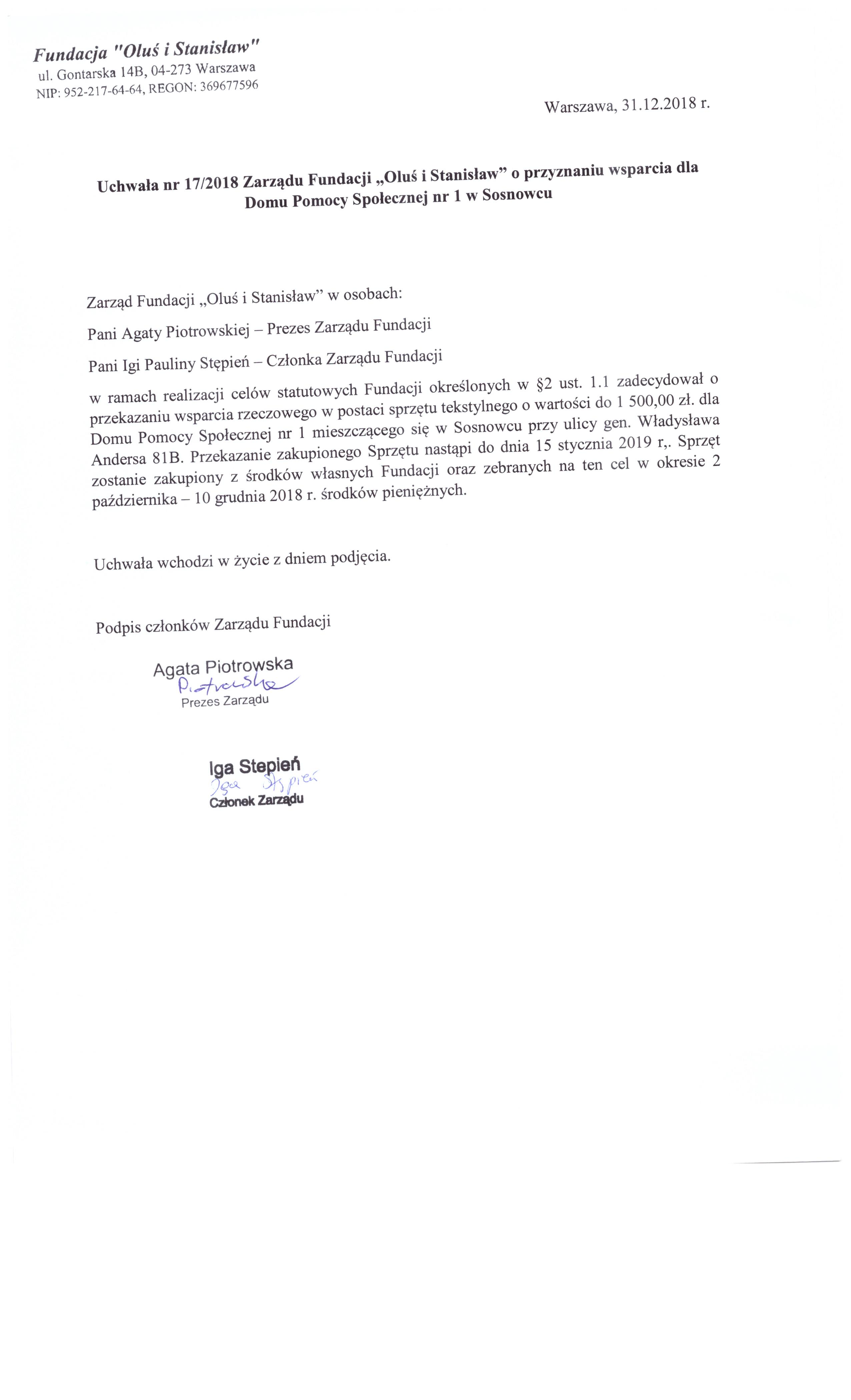

Informujemy, że w odpowiedzi na zgłaszane zapotrzebowanie, przekazaliśmy do DPS nr 1 w Sosnowcu artykuły codziennego użytku – w tym obrusy plamoodporne, zakupione z środków własnych Fundacji.

Informujemy, że w odpowiedzi na zgłaszane zapotrzebowanie, przekazaliśmy do DPS nr 1 w Sosnowcu sprzęt leczniczy

Ogłosiliśmy zbiórkę środków pieniężnych na pomoc rzeczową dla Domu Pomocy Społecznej nr 1 w Sosnowcu. Wszystkich

Jest nam niezmiernie miło, bowiem w dowód naszej pracy i dobrych intencji, jakimi kierujemy się na co dzień w pracy Fundacji, otrzymaliśmy oficjalne podziękowania od Domu Pomocy Społecznej nr 1 w Sosnowcu. My także dziękujemy.

W odpowiedzi na zgłaszane przez DPS nr 1 w Sosnowcu zapotrzebowanie na artykuły codziennego użytku, z przyjemnością przekazaliśmy 14 kompletów pościeli. Pościel została zakupiona z środków własnych Fundacji oraz darowizn darczyńców. Liczymy na to, że przekazana pościel będzie dobrze służyła seniorom będącym mieszkańcami tej placówki.

W dniu 28 maja 2019 roku odbyła się Gala Jubileuszowa 50-lecia istnienia Domu Pomocy Społecznej nr 1 w Sosnowcu.

Nasza Fundacja została oficjalnie zaproszona i miała przyjemność uczestniczyć w tym wydarzeniu w ramach podziękowania DPS nr 1 za dotychczasową współpracę i wsparcie. Gratulujemy!

W dniu 11 grudnia 2019 roku przekazaliśmy prezenty świąteczne Pensjonariuszom Domu Pomocy Społecznej nr 1 w Sosnowcu.

Życzymy wszystkiego dobrego z okazji Świąt.

W związku z wydarzeniami z dnia 24 lutego 2022 roku, postanowiłem wypowiedzieć się na temat ataku Rosji na Ukrainę przez pryzmat inwestycji. Wielu z Państwa zapewne zastanawia się jak wydarzenia za naszą wschodnią granicą wpłyną na inwestycje na rynku kapitałowym. Odpowiedź jest na to bardzo prosta.

Jeżeli mamy ułożony portfel w sposób zgodny ze sztuką i stosujemy starą dobrą zasadę żeby ‘nie wsadzać wszystkich jaj do jednego koszyka’ w tym wypadku nie mówimy o tym, że jest to koszyk inwestycyjny tylko koszyk związany z naszym całym majątkiem, związany z naszymi dochodami z pracy, nieruchomościami, które mamy tutaj lokalnie, to wpływ tych wydarzeń będzie stosunkowo niewielki na nasz portfel inwestycyjny.

Im dalej na zachód, jeżeli popatrzymy sobie na zachowanie indeksów giełdowych (w dniu nagrania tego materiału, 24.02), tym zaobserwować można mniejszy wpływ wydarzeń na Ukrainie na zachowanie się indeksów.

Polska minus 11%, Niemcy minus 4%, a na moment nagrywania tego filmu amerykański rynek akcji traci około 0,7%.

Do tego umocnienie się dolara amerykańskiego, powodowało, że nawet na konflikcie ukraińskim i rosyjskim, jakkolwiek cynicznie to nie zabrzmi, inwestorzy byli w stanie zarobić.

Jaka jest odpowiedź na pytanie co zrobić ze swoim portfelem inwestycyjnym? Jeżeli ułożyliśmy go zgodnie ze sztuką, nie robić nic. Jeżeli mamy odpowiednią proporcję aktywów ryzykownych bezpiecznych ułożonych w sposób racjonalny, wystrzegając się powiązania tego portfela w dużym stopniu z miejscem, które generuje większość naszych dochodów i jest źródłem naszego majątku czyli Polską, z racji jego bliskości z Ukrainą, to nie powinniśmy za wiele robić. O tym między innymi w materiale video.

W takim portfelu będziemy mieli dużo aktywów amerykańskich dlatego, że jest to największy rynek kapitałowy na świecie, a w zależności od tego jak kształtuje się nasza podejście do ryzyka, udział aktywów ryzykownych do aktywów bezpiecznych będzie odpowiednio zbilansowany. Jeżeli jesteśmy inwestorem, który się tego ryzyka raczej wystrzega, to bezpiecznych aktywów będziemy mieli w tym portfelu bardzo dużo. Obligacje skarbowe z rynków bazowych czy nawet z rynku polskiego, które wykazują na chwilę obecną dosyć dużą odporność na wydarzenia za naszą wschodnią granicą, a na obligacjach amerykańskich czy zachodnioeuropejskich całkiem przyzwoicie w dniu dzisiejszym zarabiamy.

Wystrzegać się takich pomysłów, które fajnie brzmią, ale byłyby dobre do zaimplementowania kilka dni temu np. surowce, czyli inwestycji pod wpływem emocji. Oczywiście surowce jako dywersyfikacji portfela stanowią całkiem rozsądny jego element.

My osobiście uważamy, że wbrew powszechnym przekonaniom, że ceny surowców znacznie pójdą do góry w związku z tym konfliktem, taka sytuacja nie będzie miała miejsca, może poza cenami gazu w Europie, którego cena odnotowała bardzo duży wzrost.

Nałożenie jakichkolwiek sankcji, które spowodowałyby ograniczenie podaży surowców szczególnie, tych newralgicznych typu surowce energetyczne jak ropa naftowa czy gaz ziemny, skutkowałoby bardzo negatywnymi konsekwencjami dla państw, które sankcje na zakup tych surowców od Rosji nałożyły.

W obliczu bardzo wysokiej inflacji, wzrost cen surowców, który mógłby spowodować jeszcze dalsze zwiększenie oczekiwań inflacyjnych, byłby niewskazany. Zmusiłby definitywnie banki centralne to szybkiego działania, podczas gdy na chwilę obecną nawet ze strony europejskiego Banku Centralnego czy Fed-u pojawiają się w dniu dzisiejszym (24.02) opinie, że w zależności od tego jak sytuacja na Ukrainie będzie się rozwijać, trzeba chyba elastycznie podchodzić do kwestii zacieśnienia monetarnego, czyli m.in. podwyżek stóp procentowych.

Poza tym surowiec surowcowi nierówny. O ile surowce energetyczne mogą być podatne na rozwój sytuacji, to niektóre niekoniecznie.

Co na pewno jest istotne, to że każda przecena, taka jak ta, z którą mamy do czynienia, czyli wynikająca z wydarzeń o charakterze geopolitycznym, jeżeli nie zakładamy, że dojdzie do trzeciej wojny światowej, rodziła okazje inwestycyjne, zwłaszcza, że rynki ryzykownych aktywów, abstrahując właśnie od rynku surowcowego, są już po dużych przecenach i wskaźniki sentymentu rynkowego sugerują umiarkowanie pozytywną asymetrię zysku do ryzyka z inwestycji na globalnych rynkach akcji.

Byłoby dosyć nierozsądnie nie wiedząc jak sytuacja się rozwinie, kupować drogie surowce i pozbywać się przecenionych akcji.

Życzę państwu przede wszystkim spokoju, zdrowia no i przy okazji także chłodnej głowy przy podejmowaniu jakichkolwiek decyzji inwestycyjnych związanych z zaistniałą sytuacją, ponieważ emocje to nie jest dobry doradca jeżeli chodzi o podejmowanie decyzji inwestycyjnych.

Dziękuję Państwu za uwagę, do usłyszenia i do zobaczenia następnym razem, miejmy nadzieję, że w lepszych okolicznościach jeżeli chodzi o otoczenie nie tylko rynkowe, ale ogólnie otoczenie w jakim przyszło nam się mierzyć w zaistniałej sytuacji.

Dyskusja na temat inwestowania wzrostowego na rynku akcji, a więc w sektory czy też spółki, które cechuje wysoka dynamika wzrostu (przy czym w tym miejscu warto podkreślić, że chodzi o wzrost przedsiębiorstwa, skali biznesu, itp., a nie permanentny szybki wzrost kursu akcji), często niska bieżąca dochodowość i, co jest konsekwencją zwłaszcza pierwszej cechy tego typu inwestycji, przynależność do innowacyjnego sektora „przyszłości” ostatnio przycichła. Zresztą po burzliwym przełomie roku dla tego typu inwestycji, samo zachowanie wzrostowych wehikułów inwestycyjnych, także uległo stabilizacji, a część poniesionych strat udało się odrobić.

Fakt, że tematowi inwestowania wzrostowego poświęca się obecnie mniej uwagi, nie oznacza, że przestał on interesować inwestorów. Wszak, duża rzesza, także mniej świadomych inwestorów detalicznych, posiada w swoich portfelach inwestycyjnych tego typu wehikuły. Wychodząc im naprzeciw, wskażemy co warto obserwować w poszukiwaniu odpowiedzi na pytanie czy uspokojenie nastrojów w obszarze inwestowania we wzrost można traktować w kategoriach „najgorsze już za nami” czy bardziej „odbicia martwego kota” (ang. dead cat bounce)? Temat inwestowania wzrostowego poruszaliśmy już w materiale wideo z 17 stycznia tego roku Dlaczego spółki wzrostowe przestały rosnąć?. Dziś, bogatsi o wiedzę, którą przyswoiliśmy w ciągu ostatniego miesiąca odświeżamy temat i uzupełniamy go o nowe informacje.

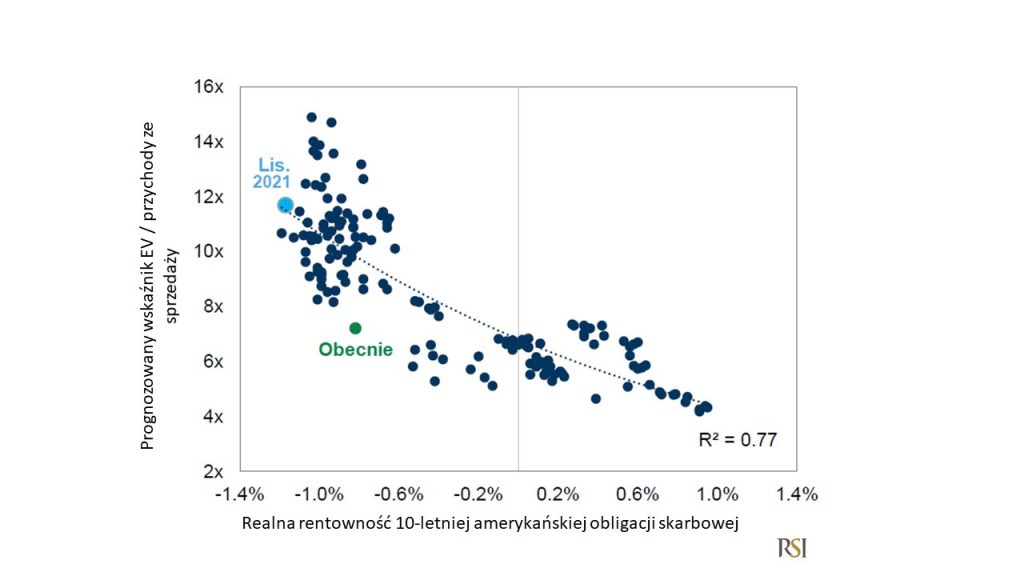

17 stycznia wskazaliśmy, że odpowiedzi na pytanie w jakim kierunku mogą podążyć inwestycje wzrostowe, należy szukać w zachowaniu realnych rentowności amerykańskich obligacji skarbowych. Zmiana realnej rentowności, a więc rentowności nominalnej skorygowanej o inflację jest bardzo silnie skorelowana z wyceną. Jeżeli realne rentowności rosną to spada wycena i vice versa. Z kolei jednym z elementów wskaźnika wartość firmy (EV) / prognozowane przychody ze sprzedaży jest właśnie wartość, której odzwierciedleniem jest m.in. cena akcji. Jeżeli więc założymy, że prognozy przychodów nie ulegną dużym zmianom, to aby wartość wskaźnika zmalała, spaść musi wartość przedsiębiorstwa, a więc cena jego akcji.

Wykres 1 – Wycena spółek wzrostowych za pomocą wskaźnika wartość firmy (EV) / prognozowane przychody ze sprzedaży

Źródło: Goldman Sachs, opracowanie własne

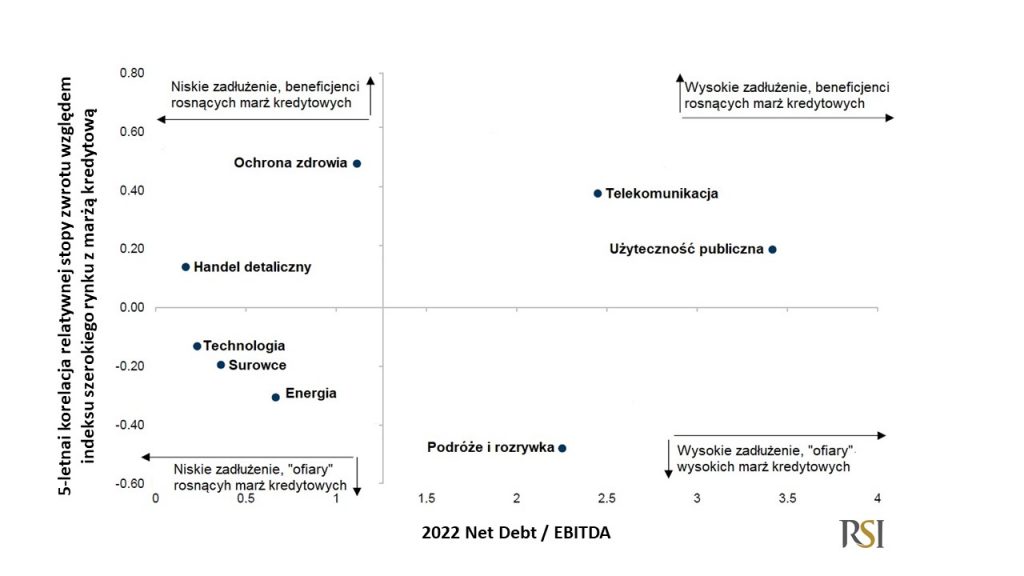

Teza z jaką można było usłyszeć w kontekście inwestowania w spółki wzrostowe, a mianowicie, że ich „niedomaganie” na przełomie 2021 i 2022 roku jest powiązane ze zbliżającym się początkiem rozpoczęcia cyklu podwyżek stóp procentowych przez amerykański bank centralny (Fed) ponieważ są one zadłużone, a wzrost kosztu pieniądza przejawiający się w wyższym poziomie stóp procentowych odbije się na kondycji tych podmiotów w kontekście obsługi tego zadłużenia. Nic bardziej mylnego – najbardziej intuicyjny sektor wzrostowy, jakim jest sektor technologiczny jest jednym z najmniej zadłużonych sektorów (wskaźnik zadłużenia netto (ang. net debt) do zysku operacyjnego skorygowanego o amortyzację (ang. EBITDA) na 2022 rok i wynosi dla technologii niespełna 0,4x (dla porównania dla najbardziej zadłużonego sektora jakim jest użyteczność publiczna (ang. utilities), wskaźnik net debt / EBITDA na 2022 rok wynosi około 3,5x).

Paradoksalnie jednak wzrost kosztów finansowania korporacyjnego (mierzony poziomem tzw. marży kredytowej) rzeczywiście jest negatywnie skorelowany z zachowaniem akcji spółek z sektora technologicznego, z kolei akcje zadłużonych „pod korek” spółek z sektora użyteczności publicznej jest pozytywnie skorelowane ze wzrostem marży kredytowej. Krótko mówiąc akcjom niezadłużonych spółek technologicznych wzrost marży szkodzi, podczas gdy bardzo zadłużonym utilities pomaga. Ot taki, mogłoby się wydawać na pierwszy rzut oka, paradoks.

Wyjaśnienie tego „paradoksu” jest jednak stosunkowo proste i wspominaliśmy o tym w materiale wideo sprzed miesiąca. Na rynku akcji inwestorzy, nieco upraszczając, kupują przyszłe zyski spółek, a konkretnie to ile te przyszłe zyski są warte obecnie i jak ta wartość ma się do ceny akcji. Jeżeli mówimy o przedsięwzięciach, które zyski mają generować za 5, 10 czy 15 lat to chcąc określić ich wartość teraz należy dokonać ćwiczenia pod wdzięczną i jednocześnie niewiele mówiącą statystycznemu Kowalskiemu nazwą, a mianowicie zdyskontowania owych przyszłych zysków na dziś. Aby przybliżyć tą operację posłużymy się przykładem 100 dolarów zysku za 10 lat przy stopie procentowej na poziomie 2,5% byłoby warte obecnie około 78 dolarów (100/(1+2,5%)^10). Przy stopie procentowej na poziomie 4% to samo 100 dolarów za 10 lat dziś jest wart jedynie niespełna 68 dolarów (100/(1+4%)^10). Utilities mają z kolei to do siebie, że generują zysk już teraz, więc wykonanie tego samego ćwiczenia w perspektywie roku powiedzmy dla 10 dolarów (wszak to mniej perspektywiczny sektor od technologii) skutkuje następującymi wynikami. Przy stopie procentowej na poziomie 2,5%, 10-dolarowy zysk za rok jest warty obecnie 9,75 dolara, a przy 4-procentowej stopie ta wartość wynosi 9,6 dolara, czyli niewiele mniej. Postrzeganie spółek wzrostowych przez inwestorów w obecnych uwarunkowaniach można więc określić przysłowiem „lepszy wróbel w garści niż gołąb na dachu”. Przecież dodatkowo, to czy zarobimy te 100 dolarów za 10 lat jest dużo większą niewiadomą czy zarobimy 10 dolarów za rok.

Zależność pomiędzy poziomem zadłużenia, a zachowaniem się marży kredytowej na przykładzie europejskiego rynku akcji dla poszczególnych sektorów pokazuje poniższy wykres.

Wykres 2 – Zależność pomiędzy poziomem zadłużenia (mierzonym wskaźnikiem Net Debt / EBITDA), zmianą marży kredytowej, a zachowaniem wybranych sektorów europejskiego rynku akcji

Źródło: Goldman Sachs, opracowanie własne

Radosław Piotrowski

Doradca inwestycyjny

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.