Nasi czytelnicy wiedzą, że w przypadku globalnego inwestowania w stylu long only (czyli inwestowania w instrumenty finansowe, które kupują do portfeli papiery wartościowe takie jak akcje czy obligacje) jesteśmy zwolennikami inwestowania pasywnego. Pisaliśmy o tym wielokrotnie, a nasz najbardziej wyrazisty pogląd wyraziliśmy w serii artykułów pomiędzy 16, a 29 listopada 2018 roku Inwestowanie pasywne – hit czy kit? (część 1), Inwestowanie pasywne – hit czy kit? (część 2), Inwestowanie pasywne – hit czy kit? (część 3 – ostatnia).

Trawa z bliska jest trochę mniej zielona

Pomimo tego, że od 2018 roku nasza sympatia do inwestowania pasywnego nie uległa zmianie to dziś odświeżamy temat. Główną przyczyną jest to, że „wkurza” nas nieprawdziwe przedstawianie rzeczywistych kosztów inwestycji w ETFy. Ostatnio często mogliśmy przeczytać, że zamiast kupować aktywnie zarządzany fundusz inwestycyjny akcyjny z roczną opłatą np. na poziomie 2%, można kupić ETFa i ponosić roczny koszt 0,1-0,2% (dziesięć lub dwadzieścia razy niższy).

Otóż drogi czytelniku – NIE MOŻNA, zwłaszcza jeżeli inwestujesz w te produkty samodzielnie i jesteś statystycznym Kowalskim (lub gdybyśmy mieli użyć bardziej branżowego określenia – inwestorem detalicznym). Z inwestowaniem w ETFy wiąże się szereg innych kosztów, o których się nie wspomina, a które sprawiają, że rzeczywisty koszt inwestycji może być kilkukrotnie wyższy niż owe mityczne 0,1-0,2%. W najbliższych 4 artykułach przybliżymy szczegółowo rzeczywisty koszt inwestycji w ETFy.

Mniej doświadczonych inwestorów, którzy rozważają rozpoczęcie inwestowania poprzez ETFy uspokajamy – ostatecznie zazwyczaj będzie to i tak mniej niż wspomniane 2% rocznie za fundusz aktywnie zarządzany. Dziś wprowadzenie, czyli wskazanie rodzajów inwestorów (przy czym skupimy się na osobach fizycznych) oraz grup kosztów, które należy uwzględnić chcąc policzyć rzeczywiste koszty inwestycji w ETFa.

Inwestor, inwestorowi nierówny

Jednym z pierwszych elementów z jakimi styka się inwestor przychodząc do instytucji finansowej (banku, domu maklerskiego) jest zaklasyfikowanie go do odpowiedniej grupy inwestorów (klientów). Grupy te zostały zdefiniowane w przepisach prawa, z których najbardziej znanym jest tzw. Dyrektywa MiFID II, czyli Dyrektywa Unii Europejskiej w sprawie rynków instrumentów finansowych uchwalona w 2014 roku. Dwie najważniejsze grupy inwestorów (klientów) zdefiniowanych w owej dyrektywie to:

- Inwestor (klient) detaliczny

- Inwestor (klient) profesjonalny

Z „automatu” statystyczny Kowalski, klient instytucji finansowej, jest przypisywany do kategorii „Inwestor detaliczny”. Nie jest naszym celem przytaczanie zapisów dyrektywy MiFID II, ale głównym skutkiem takiej kategoryzacji w kontekście inwestowania w ETFy jest to, że, nieco upraszczając, Kowalski może nabywać jedynie fundusze ETF z terenu Unii Europejskiej.

Podobno jest to bezpieczniejsze, ale trudno w takie wyjaśnienie uwierzyć skoro ten sam Kowalski może bez przeszkód nabyć np. kontrakt terminowy futures notowany na giełdzie w Singapurze czy kontrakt opcyjny notowany na giełdzie w Tokio. W naszej ocenie, zarówno sama lokalizacja, jak i złożoność tych instrumentów, jest nieco większa niż np. rynek amerykański i ETFy na nim notowane. Jedyne co nasz Kowalski dostaje na pewno, to wyższe koszty inwestycji (pół żartem, pół serio można napisać, że chyba za tą ochronę musi ekstra zapłacić). Istnieje co prawda możliwość przeklasyfikowania się z inwestora detalicznego na inwestora profesjonalnego, jednak w przypadku osób fizycznych trzeba spełnić kilka rygorystycznych warunków, o których napiszemy w kolejnych częściach naszego mini-cyklu.

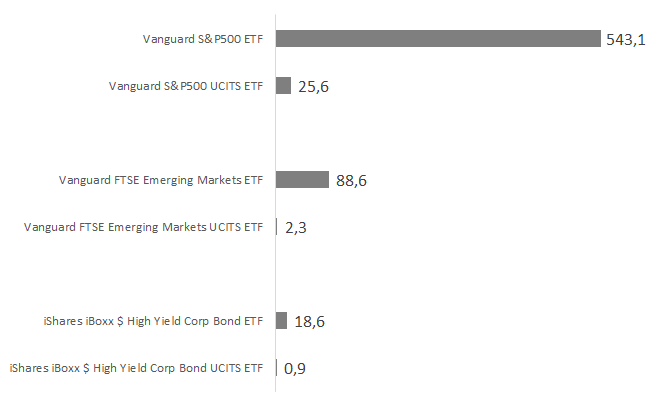

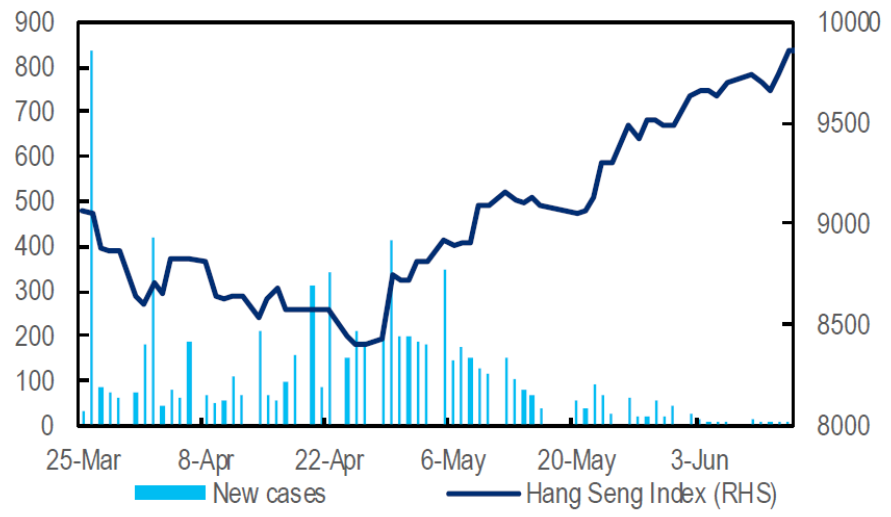

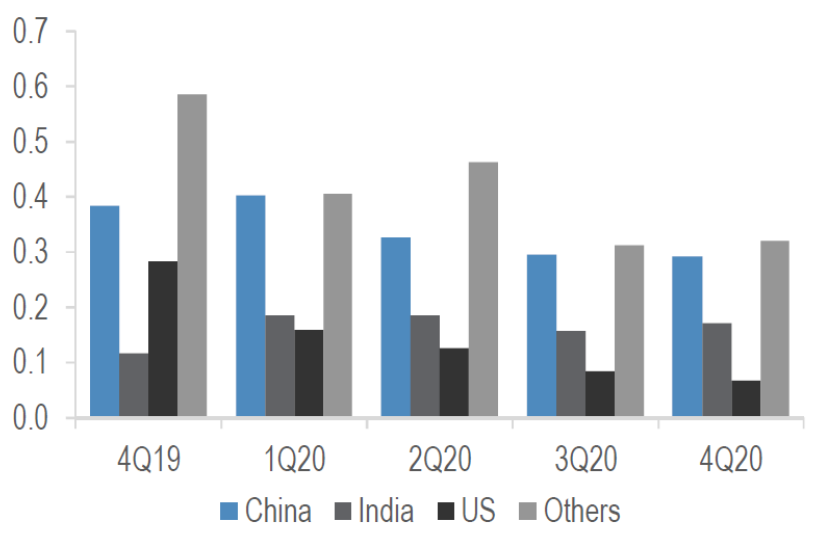

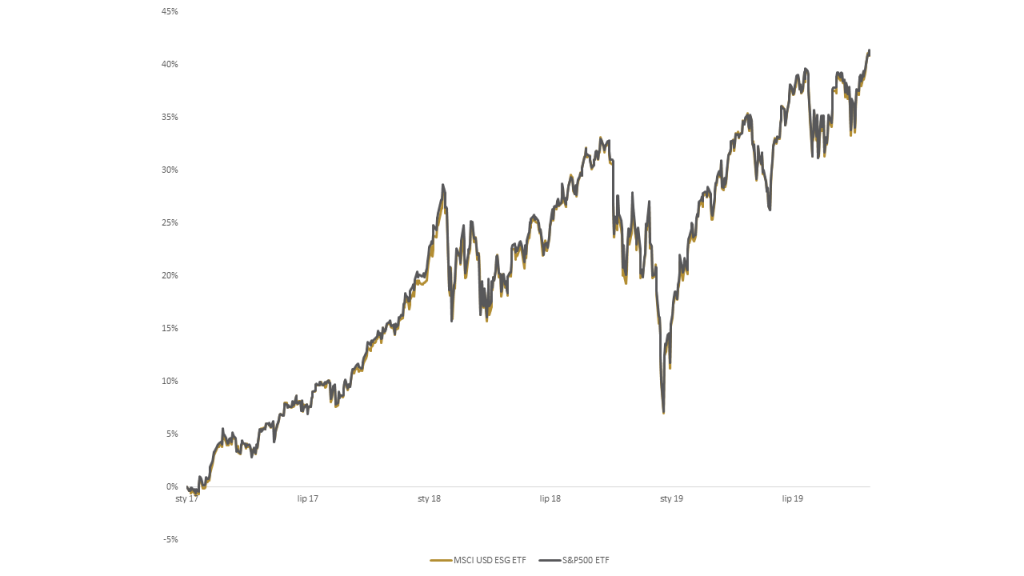

Podział na te dwie kategorie inwestorów oraz dostęp lub też jego brak do niektórych rynków, ma bardzo istotny wpływ na koszty. Zasadniczo bowiem, im dany ETF ma wyższy poziom aktywów, które powierzyli mu inwestorzy (tzw. Wartość Aktywów Netto – z ang. Net Asset Value – NAV) tym poziom kosztów, o których piszemy poniżej, będzie niższy. Największy rynek ETFów na świecie – rynek amerykański, dzieli pod tym względem od Europy przepaść.

Wykres 1 – Porównanie NAV wybranych funduszy ETF ze Stanów Zjednoczonych i ich europejskich odpowiedników* (w mld USD)

*europejskie fundusze ETF mają w nazwie skrót UCITS (z ang. Undertakings for Collective Investments in Transferable Securities – UCITS), co w tłumaczeniu na język polski oznacza „Przedsiębiorstwo zbiorowego inwestowania w zbywalne papiery wartościowe”

Źródło: vanguard.com, vanguardinvestor.co.uk, ishares.com

Czego oczy nie widzą, czyli dodatkowe koszty inwestycji

Jedną z najbardziej popularnych i naszym zdaniem wiarygodnych miar kosztów inwestycji w fundusz inwestycyjny jest tzw. Wskaźnik Kosztów Całkowitych (z ang. Total Expense Ratio – TER), o czym zresztą pisaliśmy w kwietniu zeszłego roku w artykule Wskaźnik Kosztów Całkowitych, czyli rzeczywisty koszt inwestycji w fundusz inwestycyjny.

Fundusze ETF od klasycznych funduszy inwestycyjnych otwartych różni jednak to, że są to instrumenty notowane na giełdzie, a więc podlegające zasadom obrotu giełdowego takim jak np. akcje. Jest to bardzo ważne ze względu na dodatkowe koszty jakie mogą generować ETFy dla inwestora. Oprócz tych zawartych w TER, są to:

- Prowizja maklerska za kupno oraz sprzedaż ETFa, która w zależności od wartości transakcji oraz rynku może wahać się pomiędzy 0%, a nawet 1% lub więcej. Jest to koszt ponoszony dwukrotnie, bo ETFa musimy kupić, a następnie za jakiś czas sprzedać chcąc zakończyć inwestycję. Im dłużej zakupiony ETF znajduje się w naszym portfelu inwestycyjnym, tym w skali roku ten koszt będzie niższy. Przykładowo, inwestując w ETFa za którego zakup i sprzedaż prowizja maklerska wynosi 0,5% wartości transakcji (czyli łącznie zapłacimy 1%) i przetrzymując go w portfelu przez 1 rok, koszty związane z prowizją w skali roku wyniosą 1%, trzymając go w portfelu 2 lata, koszty w skali roku wyniosą 0,5% (1% / 2), itd.

- Bid/ask spread z racji tego, że ETFy są instrumentami podlegającymi obrotowi giełdowemu analogicznemu do akcji, do transakcji kupna dojdzie w momencie kiedy „znajdzie się” sprzedający chętny nam owego ETFa sprzedać, po preferowanej przez nas cenie. Analogicznie do transakcji sprzedaży dochodzi do skutku kiedy znajdziemy kupującego chętnego nabyć od nas ETFa po zgłaszanej przez nas cenie sprzedaży. Nie będzie niczym odkrywczym jeżeli napiszemy, że sprzedać chcemy jak najdrożej, a kupić jak najtaniej – dlatego ta potencjalna różnica w cenie kupna (bid) i sprzedaży (ask) (tzw. bid-ask spread) stanowi dodatkowy koszt inwestowania w ETFy. Jego wysokość, w uproszczeniu, uzależniona jest od liczby kupujących i sprzedających – im jest ona większa tym koszt niższy. Liczbę kupujących i sprzedających pośrednio można z kolei określić patrząc na NAV ETFa – im wyższy tym większe zainteresowanie inwestorów i w konsekwencji niższy bid-ask spread. Przykładowo zawierając transakcję na ETFie, dla którego ceny kupna i sprzedaży wynoszą odpowiednio 99 i 100, bid-ask spread wyniesie w ujęciu procentowym 1% [(100-99)/100]. Jest to potencjalnie dodatkowy koszt inwestycji. Obowiązują tu podobne zasady jak w przypadku prowizji maklerskiej, czyli im dłużej utrzymujemy ETFa w portfelu inwestycyjnym, tym w skali roku koszt ten będzie niższy.

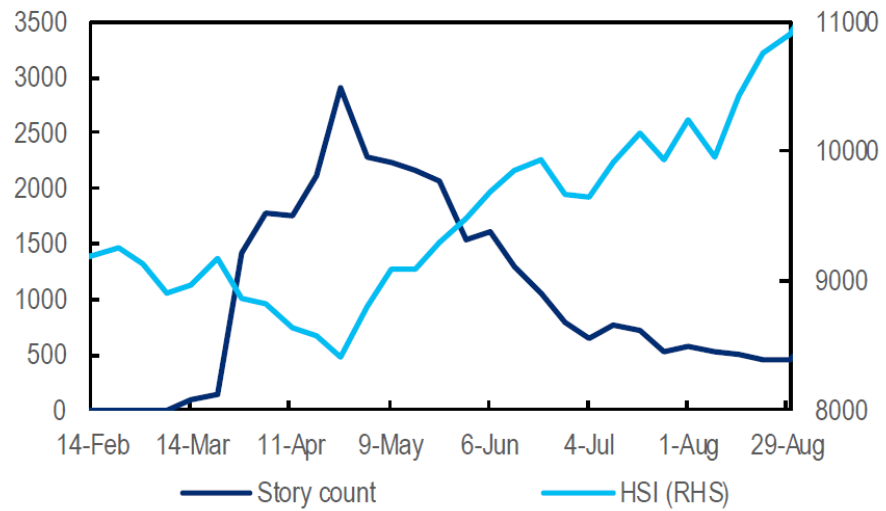

- Premia/dyskonto do NAV – ETF, jak każdy inny fundusz inwestycyjny, posiada aktywa (np. zainwestowane środki klientów) oraz zobowiązania (np. naliczoną, a nie pobraną jeszcze opłatę za zarządzanie). Różnica pomiędzy aktywami, a zobowiązaniami to właśnie NAV. W klasycznym funduszu inwestycyjnym otwartym (z ang. open-end investment fund) transakcje kupna i sprzedaży dokonywane są właśnie po NAV, przypadającej na jedną jednostkę uczestnictwa funduszu (z ang. NAV per unit). W przypadku ETFów, z racji tego, że podlegają one obrotowi giełdowemu, poza NAV per unit mamy do czynienia z pojęciem ceny rynkowej (z ang. market price). Cena rynkowa w danym momencie z kolei nie musi być równa NAV per unit. Inwestor zainteresowany ETFami może więc zakupić ETFa po cenie rynkowej z premią do NAV (czyli zapłacić więcej niż dany ETF jest w rzeczywistości warty) i sprzedać po cenie rynkowej z dyskontem do NAV (czyli otrzymać za danego ETFa mniej niż jego rzeczywista wartość).

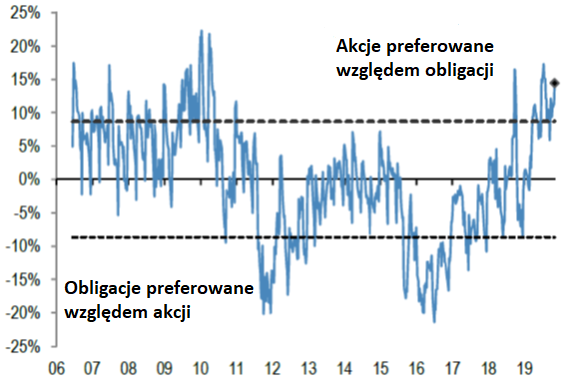

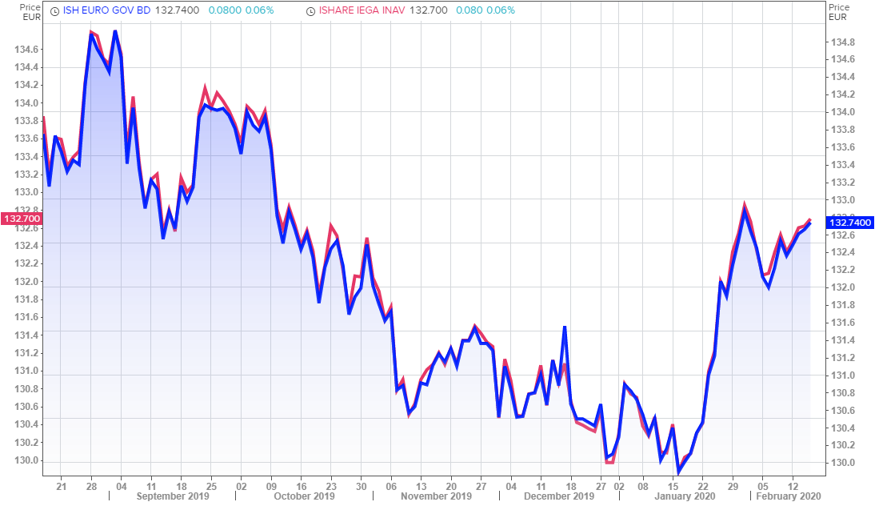

Wykres 2 – Zjawisko premii / dyskonta ceny rynkowej (niebieska linia) do NAV per unit (czerwona linia) dla jednego z popularniejszych ETFów inwestujących w obligacje skarbowe krajów strefy euro

Źródło: Refinitiv Eikon

Przykładowo jeżeli kupilibyśmy powyższego ETFa 17 grudnia zeszłego roku to zapłacilibyśmy premię do NAV na poziomie 0,4% i byłby to nasz dodatkowy koszt inwestycji. Z kolei sprzedając go 6 lutego tego roku uzyskana cena sprzedaży cechowałaby się dyskontem do NAV na poziomie 0,1%. Łączny dodatkowy koszt tej inwestycji wyniósłby więc 0,5%. Im dłużej utrzymujemy ETFa w portfelu inwestycyjnym, tym w skali roku koszt ten będzie niższy. Oczywiście odwrotna sytuacja też jest możliwa – w takim wypadku mamy do czynienia nie z kosztem, a z dodatkowym dochodem dla inwestora. Wielkość premii/dyskonta do NAV determinuje, podobnie jak w przypadku bid-ask spread, zainteresowanie danym ETFem wśród inwestorów – im jest ono większe, tym cena rynkowa w mniejszym stopniu odbiega od NAV.

Na koniec wspomnimy jeszcze o dwóch rzeczach – nasz mini-cykl nie będzie dotykał kwestii podatkowych związanych z inwestowaniem w ETFy. Jest to na tyle złożony temat, że nie chcemy zbytnio komplikować porcji wiedzy jaką zaserwujemy naszym czytelnikom w najbliższych tygodniach. Chcąc nieco osłodzić świadomość dodatkowych kosztów, o których wspomnieliśmy powyżej, przypomnimy też, że ETFy mogą generować dodatkowe przychody (nazwijmy je nieinwestycyjnymi), które obniżają finalny koszt dla klienta. Pisaliśmy o tym w maju zeszłego roku w artykule Fundusze bezkosztowe, czyli jak zarabiać bez obciążania klientów.